سلام! من مهدی هستم و این دهمین شماره از خبرنامه من به نام پرسه زنی در بازاره که در اون اخباری رو که برای من درباره بازار مهم هستند و نگاه من رو شکل میدن با شما به اشتراک میگذارم تا شما هم بتونید از زاویه نگاه من به بازار نگاه کنید. من رویکرد معاملاتی و سرمایه گذاری خودم رو بر اساس این نگاه بنا می کنم. اگر هنوز مشترک خبرنامه نشدید و این ایمیل رو کسی براتون فوروارد کرده، حتمن مشترک بشید تا هر شماره خبرنامه رو هر هفته، داغ داغ در ایمیل خودتون دریافت کنید. راستی این شماره مثل شماره های قبلی دوبخش نوشتاری(پایین) و شنیداری(بالا) داره که مکمل هم هستند، هیچ کدوم رو از دست ندین!

قبل از اینکه بریم سراغ مطالب این هفته اینو هم یادآوری کنم که «پرسه زنی در بازار» فقط یک خبرنامه نیست، حتا فقط یک پادکست هم نیست یا فقط یک گروه تلگرامی و یا فقط یک گفتگوی هفتگی یا فقط مجموعه ای از ویدیوهای آموزشی یا فقط حساب توییتری بسیار فعال و پر محتوا…پرسه زنی در بازار یک مجموعه است که میتونید روی محتواهایی که در اون توسط من و اعضایی مثل خود شما ایجاد میشه برای یادگیری و دانش آموزی در بازار استفاده کنید. از لینک زیر برای دسترسی به محصولات مختلف این مجموعه استفاده کنید و حتمن به ما بپیوندید!

سیرک جدید ماسک: اول از همه از اخبار پر سر و صدا شروع کنیم: ماسک گفت توییتر رو نمیخوام! توییتر در پاسخ گفت: آش کشکه خاله اته و از ماسک بابت مسخره بازیی که درآورده شکایت کرد. ماسک در جواب فقط خندید.

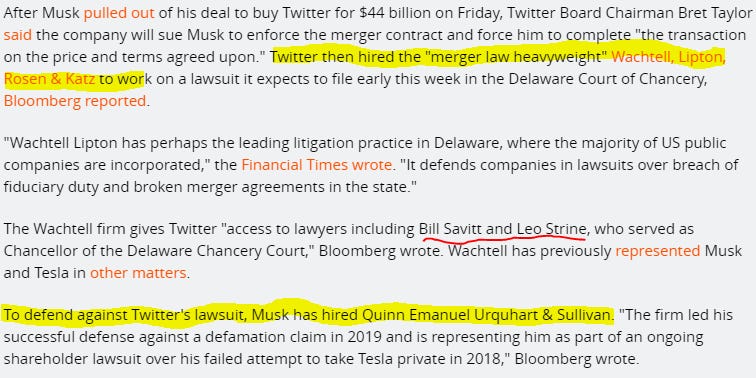

د رمورد این ماجرا در گفتگوی هفتگی این هفته در پادکست حرف زدم (زمان ۱ ساعت و ۴۰ دقیق از پادکست: لینک). اونجا درباره مفهومی به نام Material Adverse Effect(MAE) گفتم و اینکه انصراف ماسک از خرید توییتر بر چه اساسیه. اونجا گفتم که استناد به این MAE ها تا به حال فقط در یک مورد بوده که به فسخ معامله انجامیده، اون هم به دلیل اینکه شرکت خریداری شده در مورد نتایج مالیش دروغ گفته بود. در سایر موارد یا انصراف به طور کلی رد شده و یا اینکه در بیشتر موارد، قیمت مورد معامله پایین آورده شده و معامله بالاخره انجام شده. اینکه دادگاه مربوط به این ماجرا در Delaware انجام میشه که سابقه حمایت از شرکتهای هدف خریداری رو داره نکتهایه که مهمه. همچنین از مدتی پیش، دادگاه ویژه ای برای رسیدگی به پرونده های M&A در این شهر تشکیل شده تا انجام و حل و فصل این پرونده ها رو سرعت ببخشه. یعنی میشه انتظار داشت این پرونده چند سال طول نکشه. شرکتهای وکالتی که دو طرف برای پیگیری این پرونده استخدام کردن هم جالبن(لینک): هر دو دارای سابقه محکم در اینجور پرونده ها.

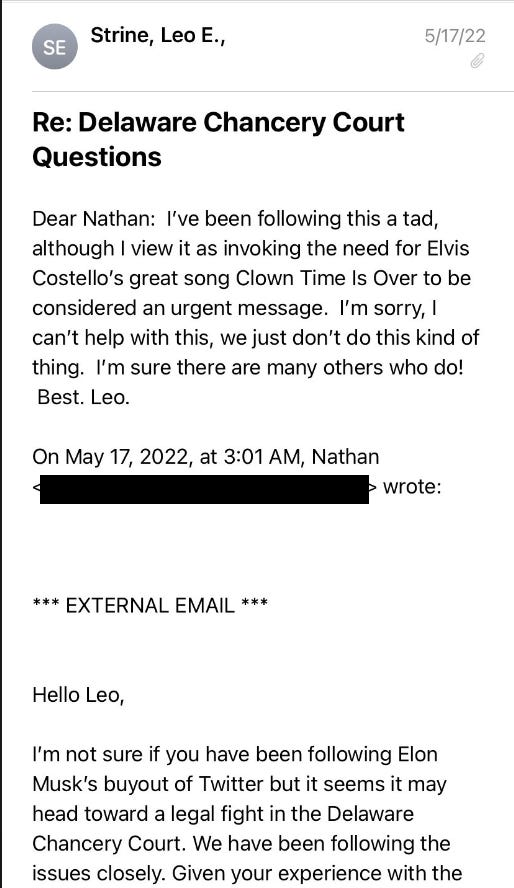

نکته جالب اینکه یکی از وکلای تیم وکالت توییتر سابقه کار در دادگاه حل پرونده های M&A در دادگاه دِلاوِر رو داره! در پاسخ به اینکه چه نظری درباره این پرونده داره، او اینطور گفته:

خلاصه که به نظر نمیرسه ماسک بتونه از اینجا به راحتی قسر در بره. اگر شما هم مثل من به جزییات فنی و حقوقی چنین پرونده هایی علاقمندین(واقعن مثل من به اینا علاقمندین؟!) و میخواین بدونین سابقه چنین پرونده هایی چطور بوده این لینکها رو ببینید. به این سوابق و خلاصه ای از نتایجشون در گفتگوی هفتگی اشاره کردم (در لینکی که بالاتر گذاشتم بشنوید). و اما لینکهای مربوط به پرونده ماسک و توییتر: لینک اول، لینک دوم

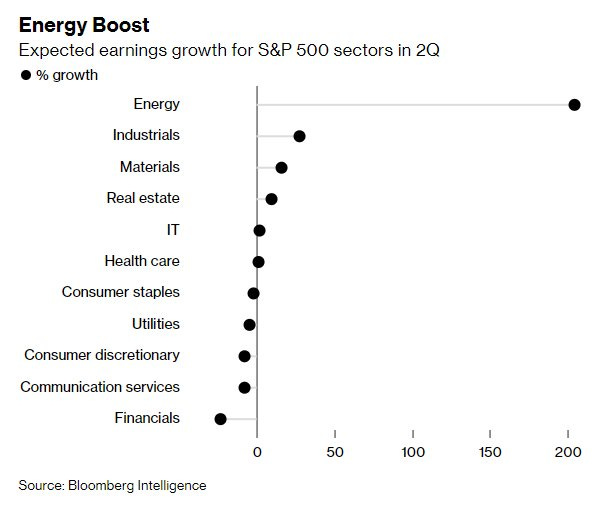

فصل اعلام نتایج مالی شرکتها: گزارشهای مالی فصل دوم سال ۲۰۲۲ شرکتها کم کم شروع میشه

این پیشبینی این رشد سوددهی سکتور های مختلف در سه ماه دوم ساله:

مهمتر از همه، نگاهها به نتایج مالی بانکهاست، که جدای از سوددهی خود بانکها تصویری از اونچه که در اقتصاد میگذره رو هم به ما خواهد داد. ببینید تحلیلگر مورگان استنلی چی میگه در این باره و به چی باید نگاه کنیم وقتی نتایج مالی بانکها اعلام میشه:

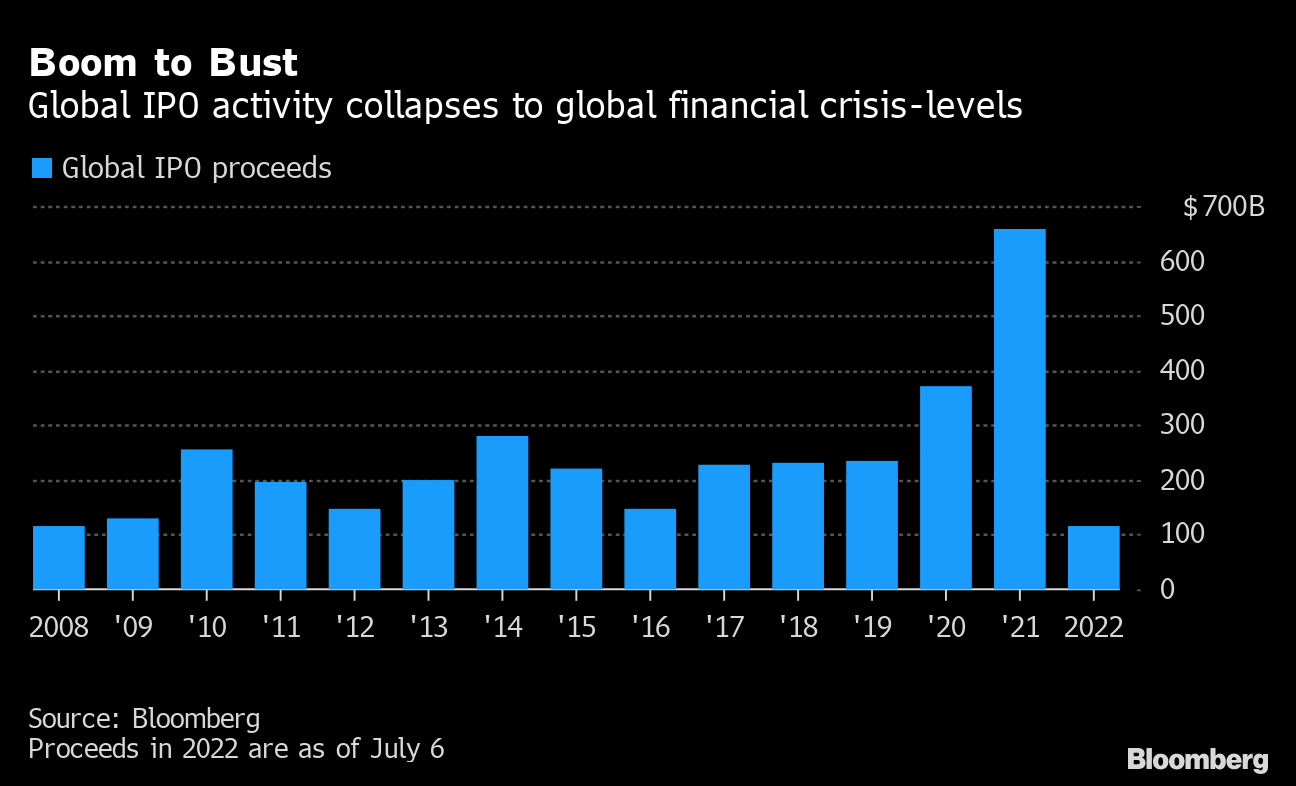

این مقاله(لینک) هم نگاه خوبی در مورد اعلام نتایج مالی بانکها بهتون میتونه بده. خوندنش ور توصیه میکنم. «یکی» از نکات جالب حرفهای تحلیلگر مورگان استنلی این بود: سهام مورد علاقه اش، سهام بانک ولس فارگو بود. من همینجا با ایشون اعلام همبستگی میکنم! و البته قبلن، در شماره هفتم (لینک) درباره گلدمن سکس گفته بودم. ولی یادتون باشه درآمد مربوط به Investment Banking در این بانک به شدت پایین خواهد اومد: چشمه IPO ها خشک شده:

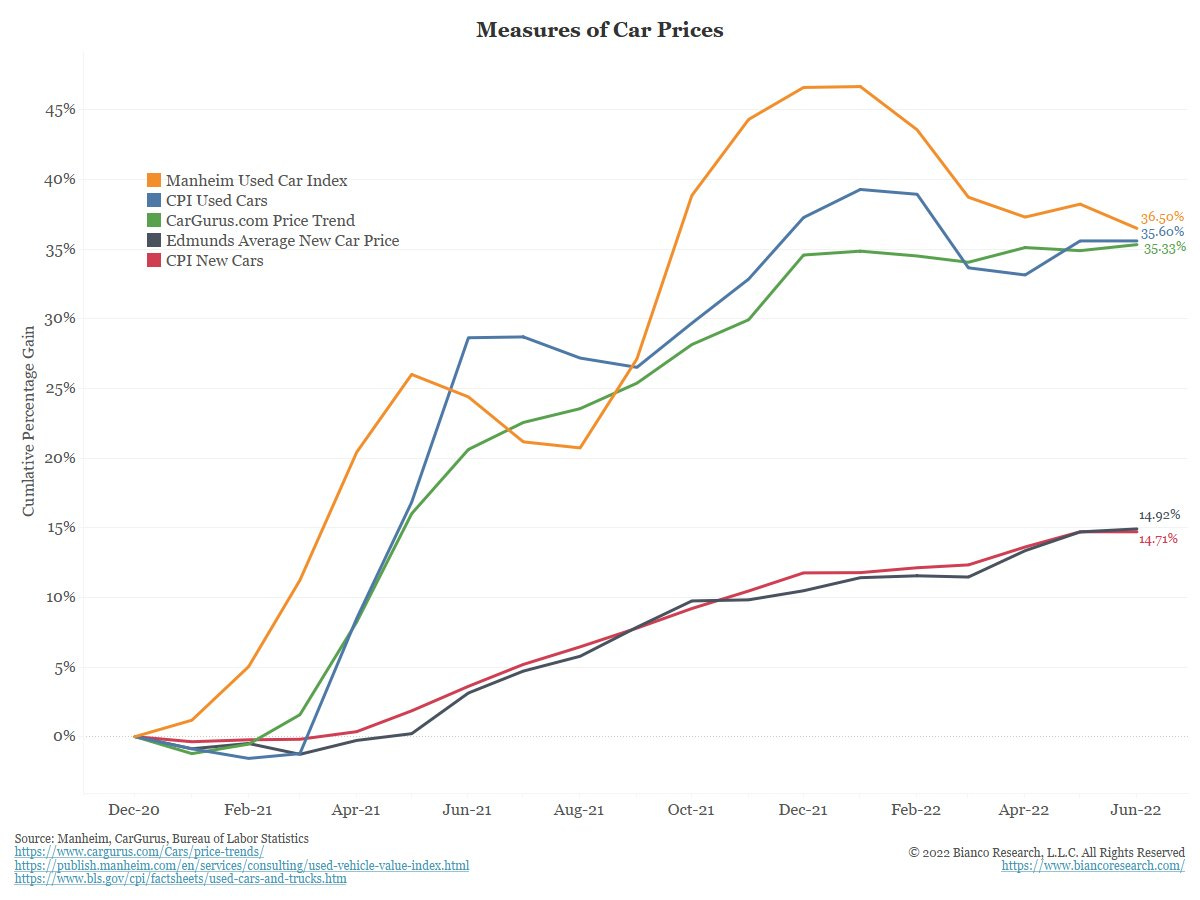

افزایش نکول وام خودروها: مجله Barrons مقاله ای داره(لینک) درباره اینکه نکول در بازپرداخت وامهای خودرو رو به افزایشه و این اصلن نشونه خوبی نیست. ماجرا اینجاست که قیمت خودروهای نو و دسته دوم بعد از پندمیک بالا رفت. چرا؟ در شماره ویژه خبرنامه مربوط به ایده اول (لینک) گفته بودم که چطور مشکلات ایجاد شده در زنجیره تامین، مخصوصن تامین تراشه ها، بدجوری به صنعت خودرو فشار آورد. نتیجه این شد که قیمت خودروهای نو و دست دوم (اگر گیر میومدن) به شدت بالا رفته بود.

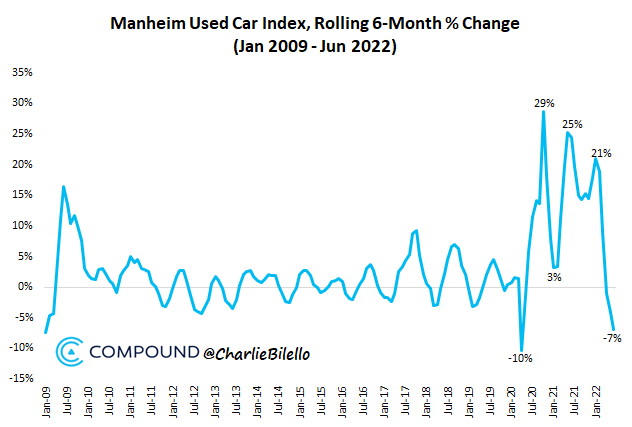

از طرف دیگه مردمی که دولت چکهای کمکهای دوران کرونا رو براشون ارسال کرده بود، و علاوه بر اون جلوی صاحبخونه ها رو گرفته بود که حکم تخلیه مستاجرینی که اجارهاشونو نمیدن بهشون ابلاغ کنن(صرفنظر از اینکه این افراد کار میکردن یا نه)، «احساس» پولدار شدن کردن در حالی که پولدار نشده بودن. این بود که برای خرید خودرو اقدام کردن، حتا با قیمتهای بالا. از اون جالبتر: صاحبان کسب و کارهای کوچکی که کمک دولتی (که بعضن بلاعوض شدن) رو دریافت کرده بودن با پول اون کمکها اقدام کردن به خرید ماشینهای لوکس! (مقاله برونز رو بخونید!) ولی حالا که کمکهای دولتی قطع شده، تورم به جای خودش باقیه و حتا بالاتر رفته، و کم کم مردم دیگه «احساس» پولدار شدن نمیکنن(چیزی که دقیقن بانکهای مرکزی میخوان: که مردم کمی فتیله خرج کردن رو پایین بکشن تا عرضه و تقاضا کمی متوازن بشه) مردم دست از پرداخت قسطهای وام خودروشون کشیدهان. در اینجور مواقع موسسات مالی پرداخت کننده وام اقدام به تملک اون خودروها میکنن(reposession یا اصطلاحن Repo). به نظر میرسه به زودی حبابی که در قیمت خودروهای دست دوم شکل گرفته بود میترکه و قیمت خودروهای درست دوم فرو میریزه.

اگر به مقاله دسترسی ندارین «لب» کلام رو اینجا بخونید

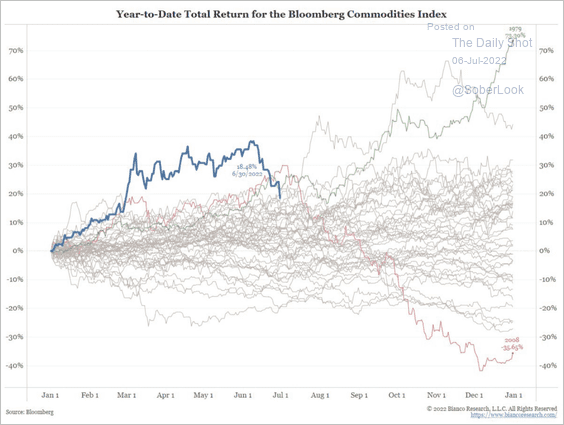

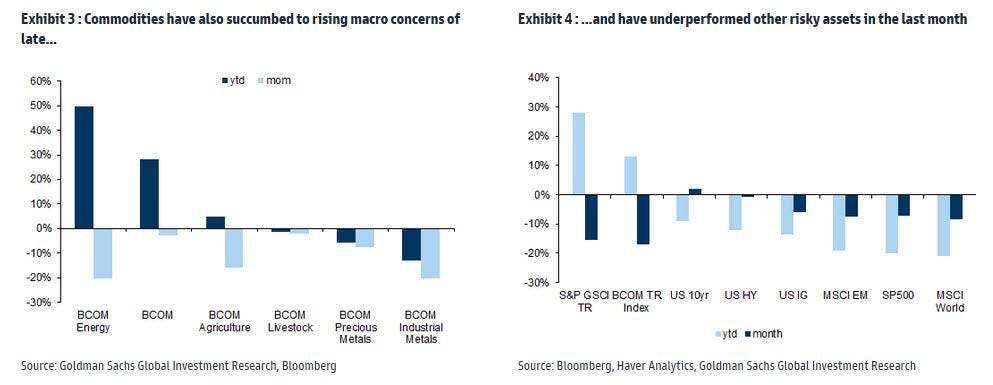

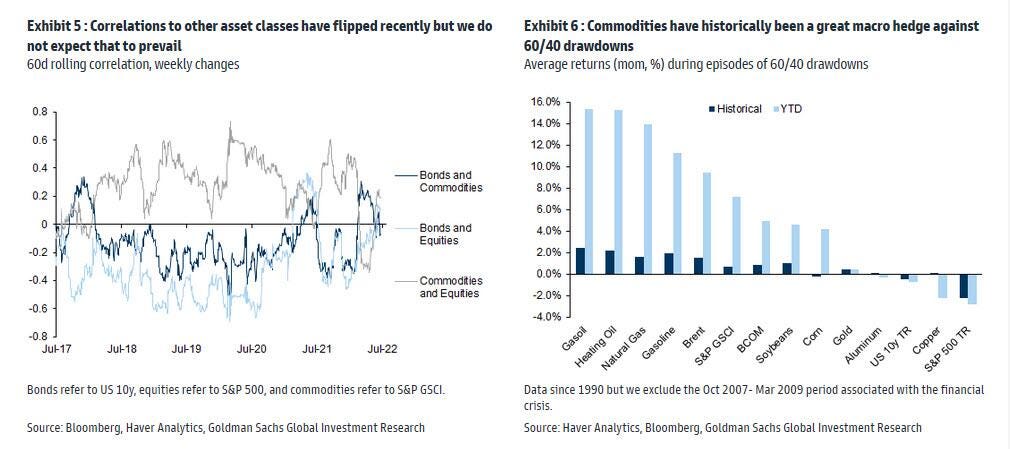

کمی هم درباره بازار مورد علاقه من یعنی بازار کامادیتی ها: این روزها کامادیتیها از ترس رکود دارن حسابی (فعلن) پایین میان. ولی اول از همه بگم که تا همینجا کامادیتیها از بهترین داراییها برای سرمایه گذاری از ابتدای سال تا امروز بودهان

قیمت مس، شاخصیه که اغلب ازش به عنوان دکتر مس(!) یا Dr. Copper نام میبرن در وال استریت، چرا که قیمت مس شاخصیه برای سلامت کلی اقتصاد و نمایی از آینده نزدیک اقتصاد به ما میده(لینک) ولی این روزها حال مس چندان خوب نیست(نمودار پایین):

ولی اگه یادتون باشه قبلن از اپیزودی از پادکست Odd Lots گفته بودم(لینک) که در اون مدیر بخش کامادیتی گلدمن سکس، جف کوری توضیح میده که چرا این افت در قیمت مس موقتیه و در بلند مدت، اتفاقن مس مهمترین کانیایه که عرضه و تقاضای بسیار نامتوازنی خواد داشت. جف کوری از افرادیه که توصیه میکنم دنبالش کنید و به حرفهاش خوب گوش بدید. اینجا او درباره «اَبَر چرخه» کامادیتیها میگه و من بسیار قبول دارم حرفهاش رو:

همین حرفها رو من در گفتگوی این هفته هم زدم (دقیقه ۲۵ به بعد). از من بسیار بهتر و دقیقتر خود جف کوری در این اپیزود(لینک) از پادکست Smarter Markets توضیح میده این ماجرا رو و ازش به عنوان «انتقام اقتصاد کهن از اقتصاد نو» یاد میکنه.

در همین زمینه اگر میخواید تصویری که گلدمن سکس از بازار کامادیتیها به دست میده رو مطالعه کنید اینجا(لینک) رو ببینید. ولی برای اینکه یه طرفه به قضیه نگاه نکنم بد نیست بگم که تردیدهای ناشی از جدیتر شدن ورود به رکود باعث شده حتا گلدمن سکس هم هدف قیمتگذاری مس رو از ۸۶۵۰ دلار در سه ماه آینده به ۶۷۰۰ دلار بر تن پایین بیاره. اینجا(لینک) بخونید.

راستی مشترک «ویژه» خبرنامه شدین؟ تا به حال دو ایده سرمایه گذاری رو برای مشترکین ویژه خبرنامه مطرح کرده ام که نمونههاش رو در قسمتهای قبلی دیدین. ایده دو هفته قبل درباره یک کامادیتی مهجور بود، کامادیتی ای که این روزها هیچکس نگاهش نمیکنه و اتفاقن این روزهاست که من و شما باید نگاهش کنیم، دقیقن به همین دلیل که هیچکس باهاش کاری نداره. مقدمه این ایده رو اینجا(لینک) بخونید. این هفته ایده سوم رو برای مشترکین ویژه مطرح میکنم. عضو ویژه خبرنامه بشید تا قبل از اونکه این ایده ها از دستتون در بره فرصت مطالعه و احتمالن سرمایه گذاری روشون رو داشته باشید!

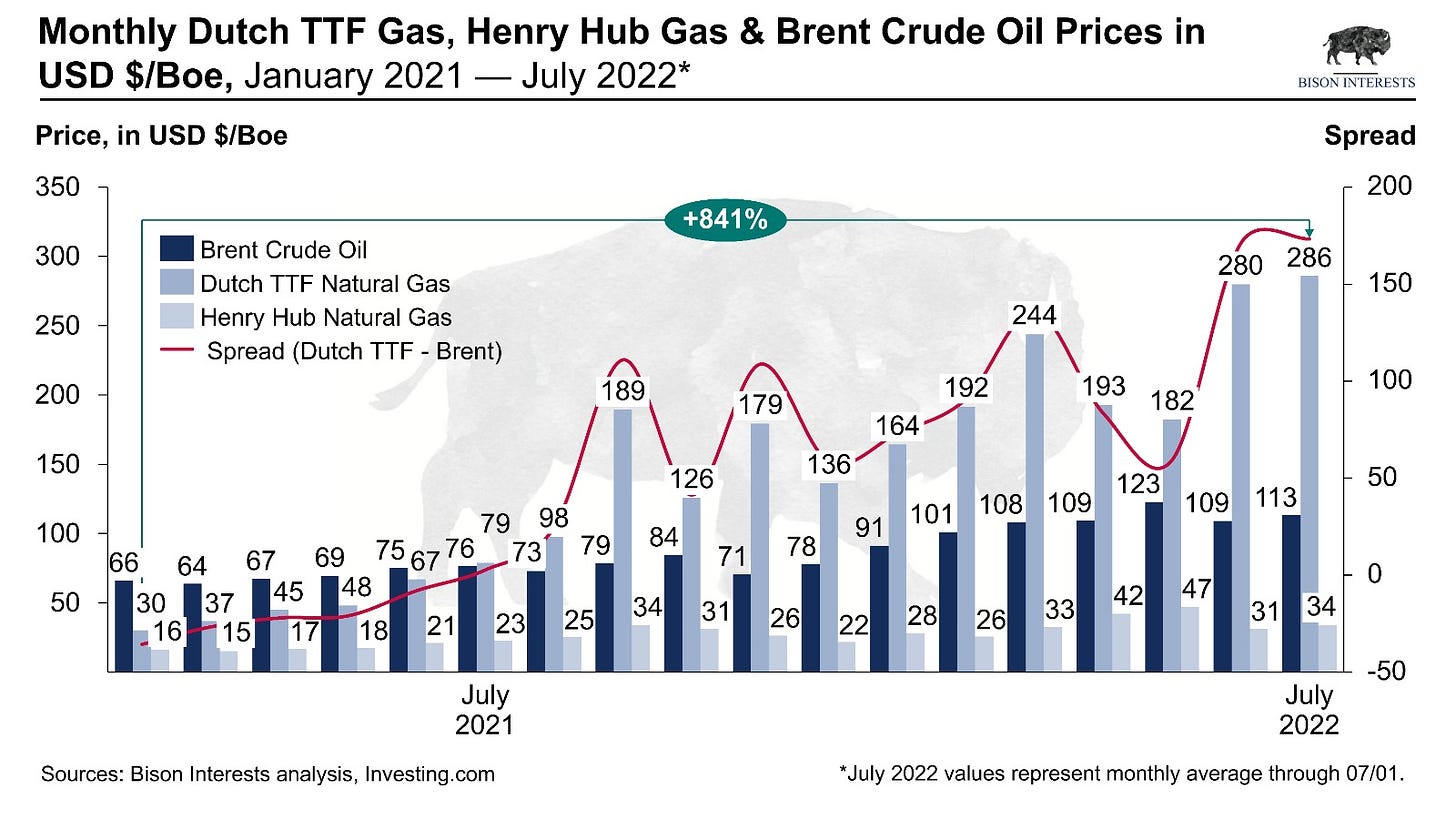

یه روضه ای هم بخونیم برای اروپا و وضعیت بحران انرژیش که اتفاقن در گفتگوی هفتگی هم ازش گفتیم(میبینید درباره چه موضوعات هیجانانگیزی حرف میزنیم در این گفتگوها؟ شرکت کنید!) این هفته شرکت نفت و گازی Cheniere دست به دامن بایدن شده که فعلن از انجام نوسازیهای مورد درخواست EPA برای کاهش گازهای آلاینده (به طور مشخص فرمالدهید که در اثر بالا رفتن دمای متان ایجاد میشه) و در برخی مدلهای مشخص توربینها به وجود میاد این شرکت رو معاف کنه (لینک) چون اگه این کار رو نکنه و این شرکت مجبور بشه پایانه گازیش در تکزاس رو ببنده، صادرات گاز طبیعی که اروپا این روزها اینقدر بهش نیازمنده دچار مشکل میشه و قیمت گاز طبیعی باز هم بالا تر میره، در حالی که گاز طبیعی ارزون در آمریکا موجوده و تفاوت قیمت گاز طبیعی در اروپا و آمریکا به دلیل همین عدم اتصال این دو بازار به هم بسیار بالاست.

حالا بایدن در وضعیت «اره» قرار داره: از طرفی باید پاسخگوی رایدهندگانی باشه که بهشون وعده های «سبز انگولی» داده و اصولن EPA از ترس همونا به Cheniere اخطار داده(!) و از طرفی باید به اروپاییها کمکم کنه که حریف فشار روسیه برای کاهش و قطع گاز بشن. این رسته توییت از دومبرگ رو بخونید:

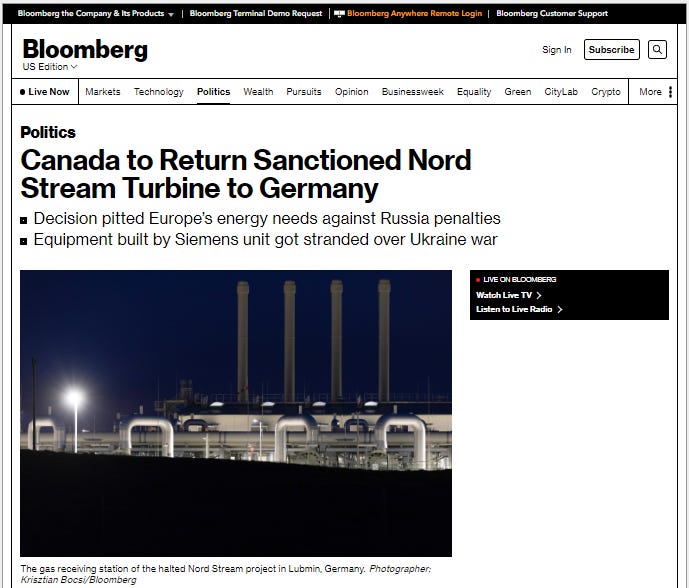

و البته روسیه هم از این فرصت استفاده کرده و گفته از پریروز(۱۱ جولای) خط گاز نوردستریم-۱ رو تعطیل میکنه

. از اون طرف آلمان افتاده به پای کانادا(لینک) که این توربین زیمنس که به خاطر تحریم روسیه توی زیمنس کانادا گیر کرده رو رها کنه برگرده تا روسیه بهانه ای برای طولانی کردن قطع گاز نداشته باشه. ولی معلوم نیست که اگر روسیه این توربین رو رها کنه هم دوباره گاز رو راه بندازه و اصولن به چه میزانی؟(لینک)

اینم از نظر پیتر زیهان، استراتژیست مطرح ژئوپلتیک

وضعیت بحرانی بازارهای نوظهور:

تصاویری مثل این رو در سریلانکا حتمن دیدین، سریلانکا که مدتی پیش در بازپرداخت بدهیهاش نکول کرد (لینک) داره روز به روز بر وخامت اوضاعش افزوده میشه. اینجا جاش نیست درباره اونچه که به طور مشخص در سریلانکا رخ داد و در حال رخ دادنه صحبت کنم، داستانی تکراری (فساد حکومتی، اقتصاد متزلزل، رفتن زیر بار بدهی بیش از حد،…

)

که این بار به میمنت و کمک سبز اندیشان، با هل دادن این اقتصاد متزلزل به جدایی از انرژیهای فسیلی و «سبز» شدن، اوضاع «قهوهای» پیدا کردهان. اینجا ها میتونید درباره اش بخونید و اصولن توصیه میکنم واقعن وقت بذارید و بخونید: لینک اول، لینک دوم، لینک سوم، لینک چهارم

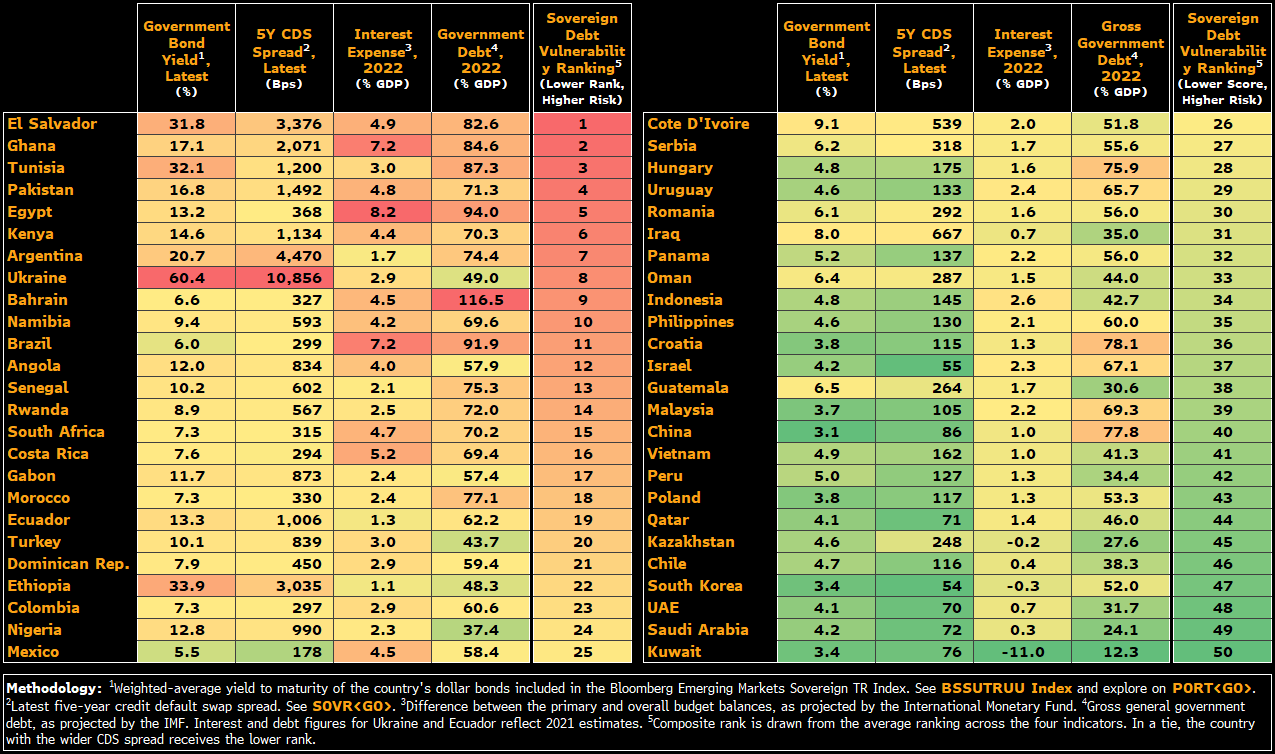

ولی بسیار مهمه که بدونید این آخر ماجرا نیست و کشورهای دیگه ای هم از آفریقا و آمریکای لاتین احتمالن به همین روند خواهند پیوست. Jay Newman که از مدیران سابق هج فاند معروف الیوته، که اصولن تخصصشون سرمایه گذاری در بدهیهای پرریسک و در معرض خطر ملی و دولتیه، در این گفتگو با بلومبرگ(لینک) میگه که چرا فکر میکنه این تازه اول ماجراست و باید منتظر روزهای بدتر و سخت تری برای بازارهای نوظهور باشیم. اکیدن توصیه میکنم این اپیزود (لینک) از پادکست Odd Lots رو که درباره این گفتگوست، بشنوید و خوب بهش فکر کنید.

برای اینکه تصویری کلی از بدهی بازارهای نوظهور به دست بیارید توصیه میکنم این (لینک) مقاله رو بخونید.

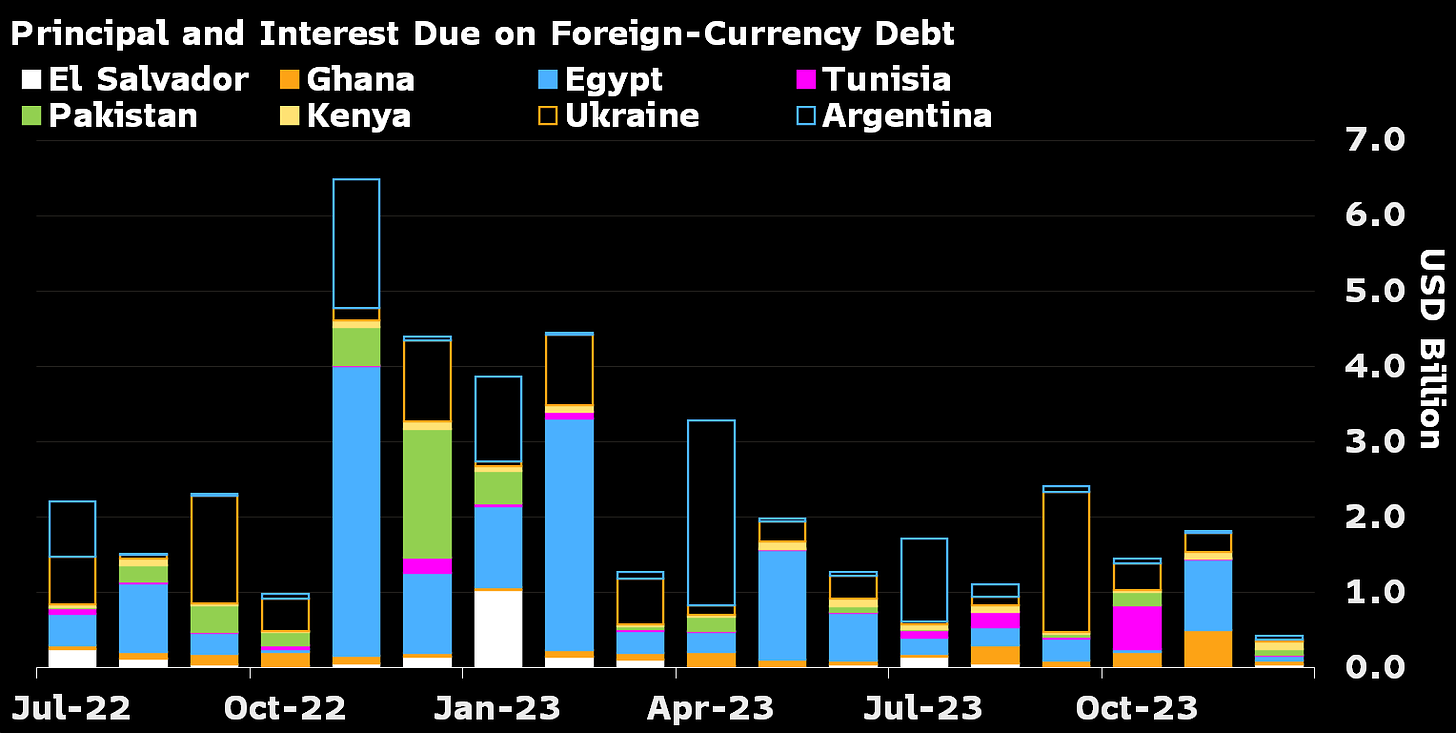

همونطور که در جدول بالا میبینید، کشورهایی که در بالاترین رده از نظر آسیب پذیری بدهی ملیشون قرار دارن، همگی نسبت بدهی به GDP بسیار بالایی دارن، بهره بالایی میپردازن، Yield بسیار بالایی پیدا کردهان(به دلیل پایین رفتن ارزش اوراقشون) و همینطور مبلغ بالایی باید برای بیمه اوراقشون(CDS Spread) پرداخت.

این کشورها همینطور در ماههای پیش رو تاریخ سررسید اوراقشون فرامیرسه و باید اصل بدهیهاشون رو یا بپردازن یا تجدید/roll کنن به زمانی دورتر که هر دو بسیار سخت خواهد بود: رتبه اعتباریشون به شدت پایین اومده و باید بهره بسیار بالاتری رو بپردازن، اگر اصولن کسی حاضر به خرید اوراقشون باشه. اوراقی که امید کمی به پرداخت بهرهاشون وجود داره.

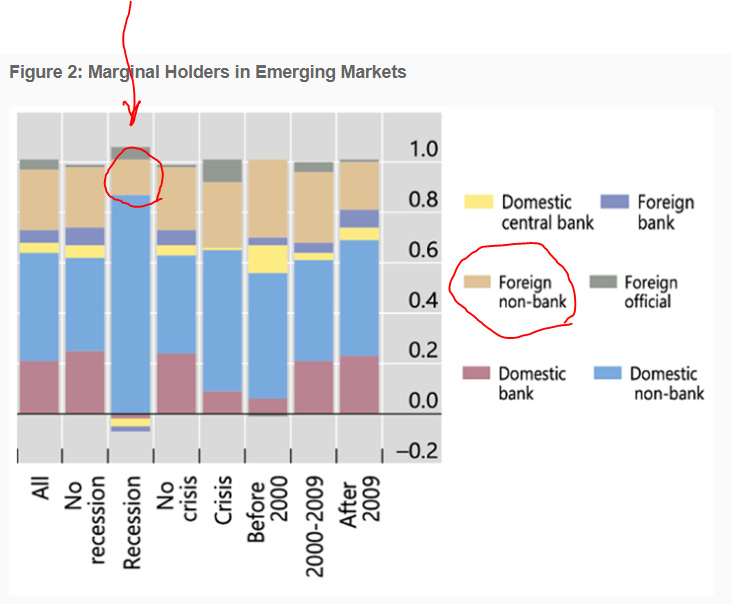

این یادداشت (لینک) از صندوق سرمایه گذاری Verdad فهم بسیار خوبی میده از وضعیت ورود و خروج هج فاندها و پولهای «سریع و فرّار» به و از اوراق بدهی کشورها. همونطور که در نمودار پایین از این یادداشت میبینید، این سرمایه ها اولین پولهایی هستن که در شرایط رکود از اوراق کشورهای بازارهای نوظهور فرار میکنن و همین باعث «خشک شدن» نقدشوندگی و دشوار شدن تجدید بدهی این کشورها میشه که اینهمه بهش نیازمندن. یک چرخه خود تقویت کننده.

.راستی! میدونستین اون صندوق الیوت که ابتدای این بخش ازش صحبت کردم وقتی درگیر اوراق قرضه دولت آرژانتین شد، و دولت وقت عوامفریب آرژانتین به جای مذاکره با دارندگان اوراقش، فقط به اونها نسبت لاشخور و زورگو داد و راه رو برای طلبکارانی مثل الیوت بست دست به یک اقدام بیسابقه زد؟ بله! این صندوق یک کشتی نیروی دریایی آرژانتین رو خارج از این کشور توقیف کرد! ماجرا رو میتونید اینجا ببینید، چیزی که جی نیومن هم در اپیزودی که بالاتر لینکش رو براتون گذاشتم توضیح میده.

امیدوارم که از این شماره خبرنامه هم لذت برده باشید و از اون مهمتر کلی سر نخ جدید پیدا کرده باشید برای مطالعه و افزودن به دانش خودتون.

به قول بنجامین گراهام: «سرمایهگذاری روی کسب خِرَد، بهترین بهره رو میده»

اگر از خبرنامه خوشتون اومده، بهترین کمکی که میتونید بکنید «لایک» کردن و به اشتراک گذاشتن اون با دوستانتونه.

Share this post