سلام! من مهدی هستم و این ششمین شماره از خبرنامه من به نام پرسه زنی در بازاره که در اون اخباری رو که برای من درباره بازار مهم هستند و نگاه من رو شکل میدن با شما به اشتراک میگذارم تا شما هم بتونید از زاویه نگاه من به بازار نگاه کنید. من رویکرد معاملاتی و سرمایه گذاری خودم رو بر اساس این نگاه بنا می کنم.

برنامه های ما همینک «ماکرو» میشه.

اول از همه درباره قسمت این هفته پادکست: این روزا بازار حسابی توی دست اندازه، خبرهای امیدوارکننده و ناامیدکننده و ترسناک به صورت درهم برهم روی سر و کله ما میریزه. تورم، رویکرد بانک مرکزی به تورم، رکود احتمالی و … فقط بخشی از عوامل تزریق آدرنالین به این روزهای فعالان بازار هستن. به همین بهانه این هفته برای دومین بار با امیر کیوانی که نگاهی بسیار متفاوت از من به بازار و سرمایه گذاری داره و رویکرد اصلیش ماکرو هست به گفتگو نشستم و ازش خواستم تصویری کلی از اونچه که این روزها در بازار میگذره از نگاه خودش برام ترسیم کنه، بهم بگه چطور به بازار نگاه میکنه و نقش و تاثیر بازیگران بزرگی مثل فدرال رزرو رو چطور میبینه. خلاصه که یه گفتگوی دو ساعته بسیار پربار و مفید باهم داشتیم که اکیدن توصیه میکنم بشنوید(روی تصویر بالا یا این لینک کلیلک کنید). راستی امیر به تازگی پادکست خودش رو راه انداخته که در گفتگومون ازش حرف زدیم.

هفته گذشته یکی از رویدادهای مهم دنیای value investing یعنی کنفرانس سرمایه گذاری Sohn هم انجام شد. این کنفرانس از محبوبترین کنفرانسهای سرمایه گذاران ارزش مبناست، جدای از اینکه گفتگوهای بسیار خوبی توش برگزار میشه یک بخش ایده سرمایه گذاری هم داره که داوران مشهوری مثل بیل اکمن، سث کلارمن، جوئل گرینبلت و دیوید آینهورن(همگی از سرمایه گذاران بسیار مشهور ارزش مبنا) اونو داوری میکنن. امسال هم مثل پارسال بر خلاف روال عادیش، این کنفرانس به صورت مجازی برگزار شد. این سه گفتگو از نظر من گل سرسبد کنفرانس بودن:

اول از همه گفتگوی جان کالیسن، مدیرعامل Stripe با استنلی دراکنمیلر تریدر بسیار مشهور بود. دراکنمیلر با این رویکرد ماکرو داره و اصولن ورود و خروجش به پوزیشنها سریع انجام میشه و بیشتر باید او رو تریدر شناخت تا سرمایه گذار بلندمدت، ولی درسهای بسیار بسیار جالبی به ما(مخصوصن به من) داده. این گفتگو هم از جذابیتهای گفتگوهای همیشگی او چیزی کم نداشت و مجری هم الحق و والانصاف کارش رو عالی انجام داد. در بین نکات بسیاری که در موردش حرف زدن اینها برای من بسیار جالب بود:

نگاه دراکنمیلر به بیتکوین و این ادعا که بیتکوین طلای دیجیتاله در دقیقه 25 (لینک) که اینجا بهش اشاره کردم:

همینطور اینکه چرا همه کسانی که با دراکنمیلر کار کردن میگن او سخت گوش تر از هر کسیه که باهاش کار میکنه و دراکنمیلر نکته بسیار مهمی رو مطرح میکنه که حتمن باید بهش توجه کنید: دقیقه 27:36 (لینک).

روی تصویر کلیلک کنید تا کل مصاحبه رو ببینید.

بخش دومی که از کنفرانس Sohn دوست داشتم ارائه کارن کارنیول-تمبور از بریج واتر بود(همون شرکت ری دلیو).

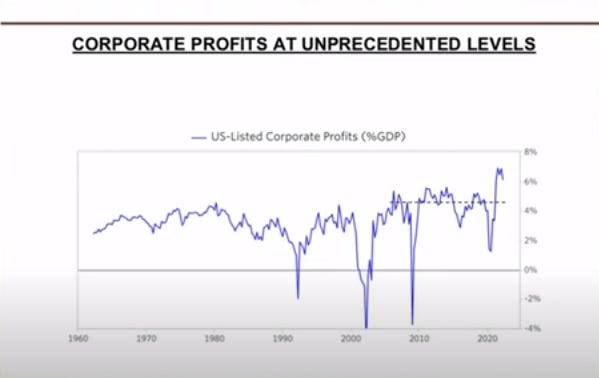

او هم درباره نگاه ماکرو به بازار گفت، منتها نگاه ماکرویی که برای value investor ها قابل لمسه و اصطلاحن bottom-up اه. خلاصه حرف او این بود: حاشیه سود، و سود شرکتها در سالهای اخیر با شتاب روزافزونی زیاد شده، دلایل زیادی برای این موضوع عنوان میکنن از جمله تغییر بافت شرکتهای شاخص از شرکتهای نیازمند سرمایه بالا/capital intensive به شرکتهایی با نیاز به سرمایه گذاری پایین/capital light، همینطور شرکتها بیشتر بر داراییهای غیرملموس خودشون تکیه میکنن و نه داراییهای ملموسشون و جهانی سازی هم به کمک پایین آوردن هزینه های شرکتها اومد به علاوه دستمزدها هم پا به پای فروش و سود شرکتها بالا نرفتن…

همه اینها درست ولی در سال 2020 که کرونا بر اقتصاد جهانی «فرود اومد»، اقتصاد آمریکا و دنیا لطمه بزرگی خورد ولی بازار سهام بعد از وقفه ای کوتاه انگار نه انگار! با سرعت بیشتری به بالا رفتن خودش ادامه داد. چرا؟ یک دلیلش همین سود بالای شرکتها بود. حرف اصلی ایشون این بود، درسته که ارزشگذاری شرکتها و کل بازار در واکنش به بالا رفتن نرخ بهره توسط فدرال رزرو پایین اومده (چرا؟ قانون طلایی ارزشگذاری رو یادتون بیارین: ارزش هر دارایی مجموع سودهاییه که اون دارایی تا انتهای عمرش به ما میپردازه وقتی تنزیلشون کنیم به زمان حال با نرخ تنزیلی که داریم. نرخ بهره بدون ریسک که بالا بره، به تبع اون نرخ تنزیل هم بالا میره و مقدار تنزیل شده اون سودها در زمان حال پایین میاد پس ارزش شرکت با بالا رفتن نرخ تنزیل کم میشه) ولی این پایین اومدن ارزشگذاری فقط نمود بالا رفتن نرخ بهره است و اثری از کاهش ناگزیر سود شرکتها توش دیده نمیشه. پس باید انتظار داشت با پایین اومدن و یا کند شدن سود شرکتها بازار باز هم پایینتر بره. اینکه چرا سود شرکتها اینقدر بالا نمیتونه بمونه رو با تماشای ویدیوی کامل صحبتهاشون با کلیلک روی تصویر پایین و یا این لینک ببینید.

خوندن این مقاله وال استریت ژورنال رو درباره نکاتی که ایشون مطرح کردن توصیه میکنم (لینک)، همینطور این گفتگوی کوتاه از بلومبرگ رو(لینک). همینطور اگه بخواید کمی مفصلتر با نگاه ایشون به وضعیت امروز بازار آشنا بشین این پادکست(لینک) رو بشنوید. من که نوع نگاهش رو به بازار دوست داشتم.

ولی یه value investor که نگاه پایین به بالا داره برای سرمایه گذاری، چه واکنشی داره به این کاهش مضارب/multiple ها در اثر بالا رفتن نرخ بهره و پایین اومدن احتمالی میزان سود شرکتها؟ ساده است: او به کلیت بازار نگاه بکنه البته، ولی چیزی که براش مهمه رفتار و عملکرد تک تک شرکتهاهییه که دنبال میکنه. برای او مهمه که هر شرکت چه میکنه و نه کلیت بازار. یک نمونه از این رویکرد رو در گفتگوی کوتاه ولی به شدت پرسرعت ماریو گبلی، از سرمایه گذاران ارزش مبنای بسیار شناخته شده ببینید:

و برای اینکه نگاه ماکرو تمام جماعت value investorها رو تحت الشعاع خودش قرار بده سومین بخش جالب توجه من در کنفرانس امسال، ایده سرمایه گذاری روی طلا توسط دیوید آینهورن بود. دیگه وضعیت واقعن آخرالزمانیه گویا! تز سرمایه گذاری آینهورن و دلیل علاقه اش به طلا رو در این لینک و یا با کلیک روی تصویر پایین ببینید.

به صورتی خیلی یواشکی هم بگم که من هم روی طلا یک پوزیشن کوچک دارم: من اصولن علاقه ای به سرمایه گذاری روی طلا ندارم به دلایل گوناگونی که یکیش دلیل بافته: طلا دارایی زاینده نیست. ولی خیلی وقتها پوزیشنی مرتبط با طلا در پورتفولیوم داشته ام: پارسال یک شرکت royalty طلا و امسال یک شرکت معدنی اکتشافی در نیکاراگوا! بله! همینقدر سیخکی. ولی برای هر کدوم از پوزیشنهام دلیلی داشته ام که تا پارسال کار کرده. میگم تا پارسال چون پوزیشن فعلی پایینتر از زمانیه که واردش شده ام.

برنامه های ما همینک پیام بازرگانی میشه:

آیا مشترک خبرنامه هستید؟ اگر بله ممنونم ولی هنوز کار رو تموم نکردید! آیا به دوستانتون هم خوندن خبرنامه رو توصیه کردین؟ اگر نه منتظر چی هستید؟ این بهترین هدیه رایگانیه که میتونید به دوستانتون بدین. بهترین بودنش اصولن به خاطر رایگان بودنشه!

این روزها با پایین امودن قیمت بیتکوین «دوباره» فرصتی پیش اومده که کمی سر به سر شیفتگان و شفتگان بیتکوین که من «آل بیتکوین» خطابشون میکنم بذارم. کافیه هشتگ #آل_بیتکوین رو در توییتر من جستجو کنید تا با نمونه های زیادی روبرو بشید. جدیدترین رویدادی که بهانه دوباره به دست من داد(به جز پایین اومدن قیمت بیتکوین) ماجرا صرافی سلسیوس و متوقف کردن خارج کردن پول و بیتکوینهای کاربرانش بود. این رویداد همینطور دستمایه و بهانه ای شد که پیتر شیف، یکی از عشاق طلا و منتقدین سرسخت بیتکوین در گفتگویی در توییتر دوئل بسیار جالبی با یکی از طرفداران بیتکوین داشته باشه. این گفتگو رو ااینجا بشنوید. از دقیقه حدود 30 به بعده که جالب میشه. توصیه میکنم به این تانگوی دونفره گوش کنید و بهش حسابی فکر کنید. با کدوم موافقترید یا مخالف ترید؟

و البته هیجان انگیزترین خبری که من در دنیای بیتکوین منتظرشم که در اثر پایین اومدن قیمت بیتکوین رخ بده مارجین کال شدن شرکت MicroStrategy اه که مایکل سیلر مدیرعاملشه، از پر سر و صداترین طرفداران بیتکوین که بارها ملت رو تشویق به گذاشتن نه تنها تمام پول و دارایی که دارن روی بیتکوین کرده بلکه توصیه کرده زیر بار بدهی برن و بیتکوین بخرن. همینقدر بی مبالات و بی مسوولیت. صدای مارجین کال شدن مایکرواستراتژی داره بلند و بلندتر میشه. این مقاله(لینک) از Market Watch رو بخونید.

قبلن در چند تا توییت نوشته ام که چرا این اتفاق جالبه. از اینجا شروع کنید:

مورد بعدی که با پایین رفتن بیتکوین باید بهش توجه کرد ماجرای السالوادوره و اوراق قرضه معروف به اوراق آتشفشانی/volcano bonds.توی این رشته توییت توضیح دادم که چطور تحلیلگران بازار اوراق قرضه منطقی تر میتونن راجع به ارزش داراییها و امکان بقاشون فکر کنن. از اینجا شروع کنید:

راستی ایده بایوتک که پرسه زنی هفته دوم مطرح کردم رو یادتون هست؟ من همچنان پیگیر خبرهای بایوتک هستم و در توییتر هم خبرهای مرتبطش رو میگذارم مثل این:

تازه اینکه سهامداران بزرگ داران سهام برخی از این شرکتها رو میخرن، خوب هم میخرن. این خبر از برونز رو ببینید (روی تصویر کلیک کنید تا به مقاله دسترسی پیدا کنید)

برنامه های ما همینک فلسفی میشن:

این روزا که بازار از اوج خودش پایین اومده و ابرهای تیره در افق بازار دیده میشن(کافیه همین شماره خبرنامه رو تا اینجا خونده باشین تا اشک در چشمانتون حلقه زده باشه) خیلیها شاهد آب شدن اندازه پورتفولیوشون هستن و استرس زیادی رو تجربه میکنن. اینکه بدونیم در بحرانهای اینچنین بازار و یا به طور کلی در مواجهه با بحرانها چطور رفتار کنیم همیشه سوال مهم و بزرگی بوده. درست مثل دولتها که برای وضعیتهای بحرانیشون برنامه های از پیش مدون دارن، بهتره ما هم از پیش برای این وضعیتها، که لاجرم برای همه امون پیش میان، آماده شده باشیم. اگر دنبال کننده من درتوییتر بوده باشین، میدونین که به فلسفه رواقی/stoic بسیار علاقمندم و بارها و بارها از فیلسوفان وبزرگان این مکتب (مارکوس اورلیوس، سنکا و اپیکتتوس) نقل قول کرده ام.

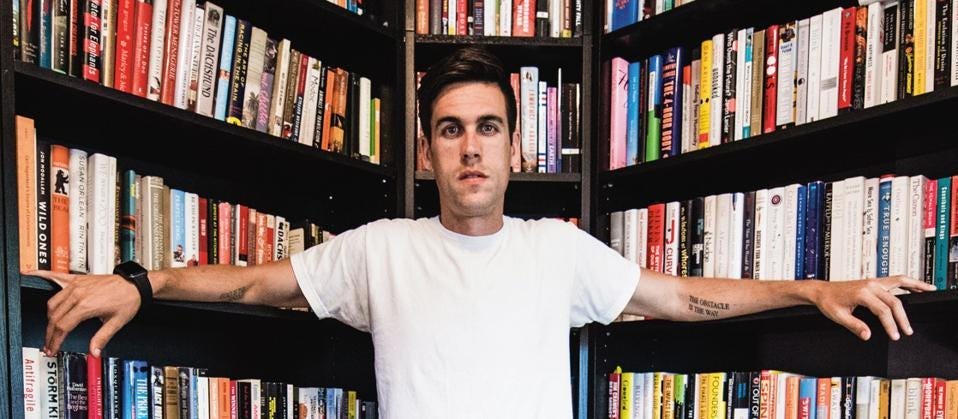

از نظر من یکی از بهترین راویان «مدرن» این مکتب رایان هالیدی هست که نویسنده چند تا از مورد علاقه ترین کتابهاییه که من خوندم. مثلن اینجا درباره کتاب conspiracy اش گفته ام که روایت ماجرای درگیری پیتر ثیل با یک رسانه شایعه پراکن بود و توطئه ثیل برای کله پا کردن اون رسانه.(رشته توییت رو بخونید اگر دوست داشتید)

از نظر من و خیلی از سرمایه گذاران بزرگ (البته باید میگفتم از نظر خیلی از سرمایه گذاران و بزرگ و به تبعیت از اونها، من) مکتب رواقی بهترین روش مواجهه با بحرانهاست. این پادکست جدید(لینک) که گفتگوی رایان هالیدی درباره مواجهه با بحرانهاست رو گوش کنید و به کاربردش در اوضاع سخت بازار فکرکنید.

راستی! برکشایر دوباره ارزون به نظر میاد!

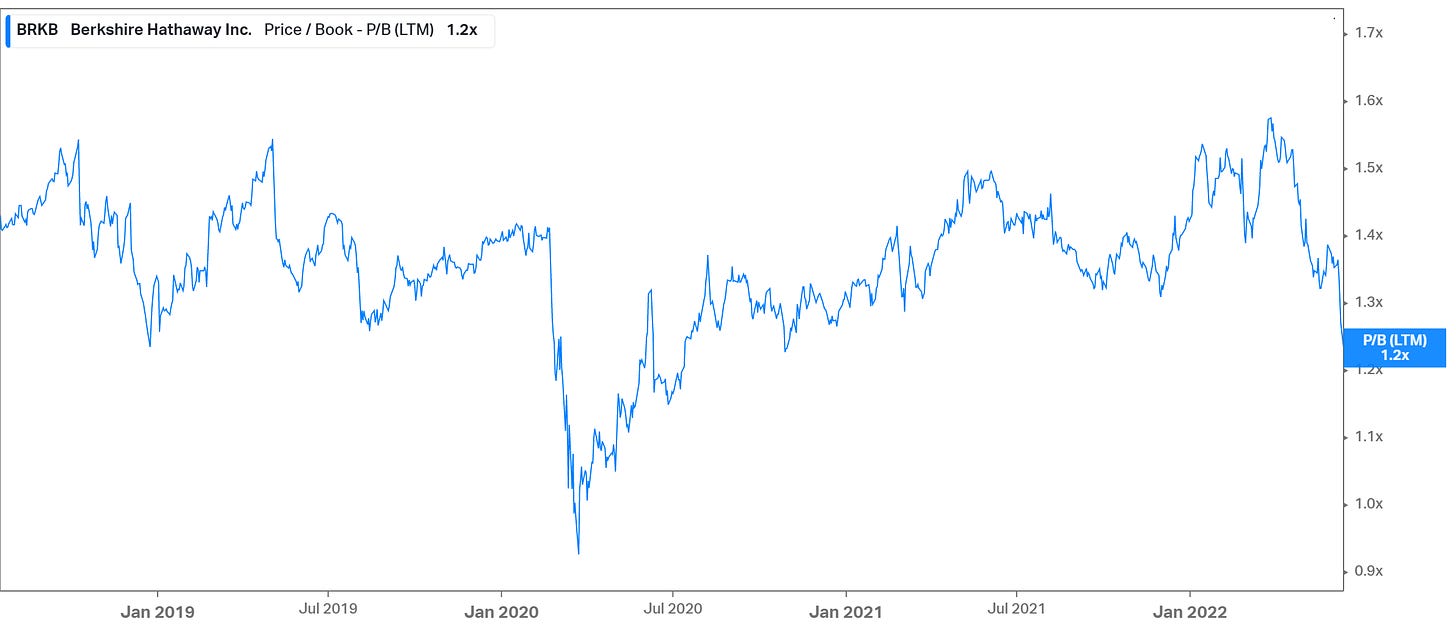

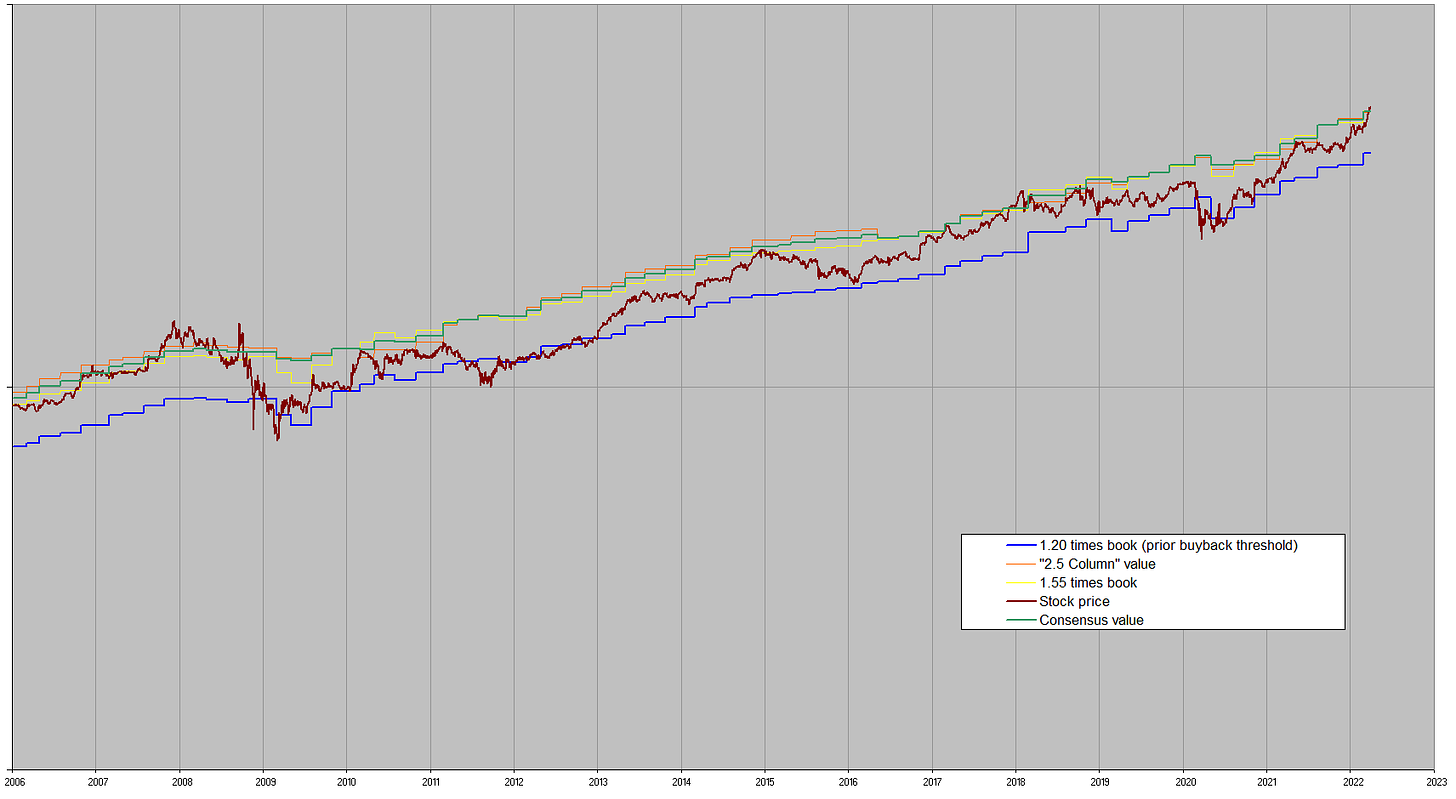

در حال حاضر سهام برکشایر داره در حدود 1.2 برابر P/B اش معامله میشه و تاریخ نشون داده خرید سهام اینجور وقتا جذابه. اصولن برکشایر بازخریدهای سهام خودشو اغلب در چنین مضاربی از P/B انجام داده و به نظر میرسه این روزها هم برکشایر باید در حال بازخرید سهامش باشه.

اگه کمی به قبل برگردی، سالها پیش بافت سهام برکشایر رو د رحدود P/B=1.1 بازخرید میکرد، بعدها در دسامبر2012 این مضرب رو به 1.2 افزایش داد تا اینکه در سال 2018 کلن این اجبار(ینی نخریدن سهام بالای 1.2 برابر book value)رو برداشت

The Board of Directors of Berkshire Hathaway Inc. has today authorized an amendment to Berkshire’s share repurchase program. The earlier share repurchase program provided that the price paid for repurchases would not exceed a 20% premium over the then-current book value of such shares. Under the amendment adopted by the Board of Directors, share repurchases can be made at any time that both Warren Buffett, Berkshire’s Chairman and CEO, and Charlie Munger, a Berkshire Vice Chairman, believe that the repurchase price is below Berkshire’s intrinsic value, conservatively determined.

برخی (به درستی) اشاره میکنن که بزرگترین سهام در قسمت پورتفولیوی برکشایر یعنی Apple این روزها داره «گرون» معامله میشه و باید قیمتش رو پایینتر فرض کنیم(منم موافقم). ولی اگر قیمت سهام اپل رو تاP/E=20 هم پایین بیاریم در حال حاضر قیمت سهام برکشایر فقط 1.35برابر book valueاش خواهد بود که به نظر من ارزونه. به عنوان تمرین ذهنی، این نمودار رو نگاه کنید و فکر کنید چی میبینید و چور میتونید برای «ترید» کردن سهام برکشایر(بله! کلمه ممنوعه ترید کردن رو به کار بردم! عادتهای قدیمی و نهادینه شده سخت تغیر میکنن) استفاده کنین.

به عنوان حسن ختام این مصاحبه جدید از تیم فریس با ادوارد ثورپ رو ببینید: یکی از نوابغ دنیای سرمایه گذاری که بارها درپادکست موردش حرف زدیم:

این بود این شماره خبرنامه. طبق قرار، از هفته آینده، هر ماه دو ایده سرمایه گذاری هم برای مشترکین ویژه خبرنامه مطرح میکنم. دسترسی به این ایده ها فقط برای مشترکین ویژه خبرنامه ممکن خواهد بود ولی خبرنامه همچنان و تا انتهای عمرش به رایگان در دسترس همه خواهد بود.

برای اشتراک ویژه خبرنامه مبلغ ماهیانه 15 دلار آمریکا رو در نظر گرفته ام. که اگر به صورت سالیانه یکجا پرداخت بشه 20 درصد تخفیف خواهید گرفت و مبلغ نهایی 144 دلار خواهد بود. یعنی با پرداخت مبلغی کمی بیش از یک کاپوچینوی استارباکس در نیویورک(تازه قبل از مالیات!) به یک ایده سرمایهگذاری دسترسی خواهید داشت! کاپوچینو بده ایده بگیر!

یک نکته دیگه: اگر مشترک پورتفولیوهای پادکست هستید و یا خواهید بود، به صورت رایگان به پستهای ویژه خبرنامه هم دسترسی خواهید داشت. اگر میخواید درباره پورتفولیوهای پادکست بدونید میتونید با ایمیل من تماس بگیرید:

mehdi70501002(at)gmail(dot)com

باز هم یادآوری میکنم که پستهای عادی خبرنامه رایگان میمونن و اصلن لازم نیست حتمن مشترک ویژه پادکست بشید. ضمنن برای اینکه مطمئن بشین خبرنامه رو در میل باکستون دریافت میکنید و به بخش spam و یا promotion ایمیلتون شوت نمیشه این کارها رو انجام بدین:

۱- روی کامپیوتر(نه موبایل) برید به http://mail.google.com

۲-یکی از ایمیلهای خبرنامه رو باز کنید.

۳ - روی ۳ نقطه بالا سمت راست کلیک کنید و گزینه Filter messages like this رو انتخاب کنید.

۴- روی Create filter پایین سمت چپ کلیک کنید.

۵- روی Categorize as کلیک کنید و گزینه Primary رو انتخاب کنید و بعد Create filter رو کلیک کنید.

تا شماره بعدی و خبرها و مطالب بعدی، مواظب خودتون و اطرافیانتون باشید و چیزهای جدید یاد بگیرید!

خدانگهدار!

Share this post