همین ابتدای کار بگم که طول این پست کمی طولانی شده (احتمالن مثل خیلی از پستهایی که در آینده منتشر خواهم کرد)، بنابراین توصیه میکنم اون رو در مرورگر خودتون ببینید(روی لینک view this email in your browser که بالای ایمیلتون ظاهر شده کلیک کنید و یا به آدرس اصلی خبرنامه برید و پست (لینک) رو اونجا ببینید). اگر هم تا به حال مشترک خبرنامه نشدید حتمن بشید!

و اما خبرنامه این هفته:

این هفته سرمون شلوغه. اول بریم سراغ لینکهایی که به نظر این هفته ارزش مطالعه داشتن و بعد از اون هم ایده ای که مدتیه دارم روش فکر میکنم رو با شما در میون میذارم. قبل از هر چیز فراموش نکنید که

من مشاور مالی نیستم، هیچ مطلبی که اینجا مطرح میکنم توصیه به خرید، فروش و یا هر نوع معامله دیگه نیست بلکه صرفن دارم با شما چیزهایی که برام جالب بوده رو در میون میذارم. ممکنه بر اساس این مطالب من پوریشنی برای خودم و در پورتفولیوی شخصی خودم باز کنم یا باز نکنم.

بعد از این مقدمات بریم سراغ لینکهای هفته:

این روزها بزرگترین سوالی که فکر سرمایه گذاران رو مشغول کرده اینه که با بالا بردن بهره توسط فدرال رزرو برای کنترل تورم(حضرات بعد از مدتها انکار تورم و گذرا نبودن تورم بالاخره به گذرا نبودنش اعتراف کردن و البته مثل همیشه دیر جنبیده ان) آیا به آرومی از دوران تورمی عبور میکنیم (چیزی که اصطلاحن بهش فرود نرم یا soft landing میگن) و یا از دوران تورم وارد رکود میشیم (لابد باید به این یکی crash landing بگن!) و یا بدتر از همه: وارد دوران رکود تورمی یا stagflation میشیم.

بر سر همین سوال، مثل اغلب سوالهای دیگه بین تحلیلگران اختلاف نظرهای زیادی هست ولی به نظرم این لینکها جالب هستن:

برخی مثل مورگان استنلی (لینک ویدیو و لینک مقاله فرچون) و یا مدیرعامل سابق گلدمن سکس (لینک اول، دوم) موافقن، برخی مثل رییس اسبق فدرال رزرو از رکود تورمی میگن (لینک)، در مقابل برخی هم چندان این باورها رو قبول ندارن مثلن تحلیلگر ارشد جی پی مورگن (لینک) یا سیتی گروپ (لینک). حرفهاشونو بخونید و بشنوید و نتیجه گیری خودتونو بکنید.

برخی سقوط سهام تکنولوژی در روزهای اخیر رو با سقوط سهام در حباب تک در سال 2000 مقایسه میکنن و معتقدن این مقدمه ای برای یک سقوط بزرگتره. اونها به شرکتهای متعددی نگاه میکنن که از دوران اوج خودشون حسابی پایین افتاده ان و ظاهرن این سقوط سر توقف هم نداره.

در مقابل کسی مثل جیم پالسن معتقده این مقایسه بیجاست و اصولن شرکتهای تکنولوژی در حال حاضر قابل مقایسه با شرکتهای تکنولوژی در حباب دات کام نیستند: ارزشگذاریها در مقایسه با اون زمان بسیار معقولتره(گرچه همچنان گرون هستند سهام)، خیلیهاشون درآمد و سوددهی بهتری دارن، نرخ بهره از اون زمان بسیار پایینتره وبرای اینکه سقوطی اونچنان شدید رو ببینیم باید نرخ بهره بسیار بالاتر از این بره. این ویدیوی (لینک) صحبتهای جیم پالسن رو ببینید و همینطور خلاصه ای از گزارش اخیرش رو به مشتریانش اینجا (لینک) بخونید.

هر دو بسیار جالبن و من باهاشون موافقم. ولی نکته اینجاست که حتا او هم معتقده ممکنه سهام تکنولوژی ازاین هم که حالا هستند پایینتر برن و اتفاقن دلایل بسیار زیادی برای این موضوع وجود داره. یکی از بهترین اسدلالها رو تحلیلگر مورد علاقه من، جسی فلدر(که من چندین و چند بار از تحلیلهاش در توییتر نقل قول کرده ام میگه (لینک).

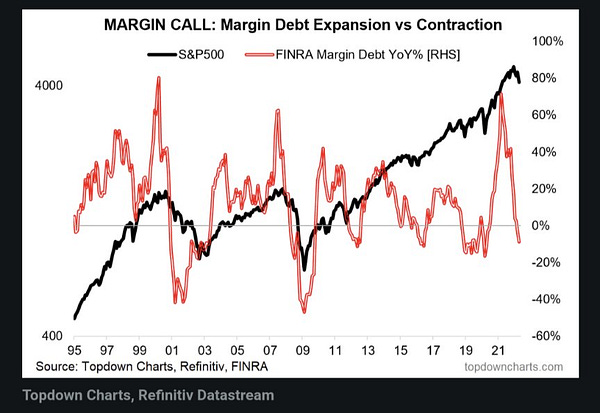

از میون دهها پست و نموداری که اخیرن در توییتر گذاشته بودم یکی رو بسیار دوست تر داشتم:

جالب اینجا بود که جسی فلدر هم چند روز قبل در مطلبی به همین مطلب اشاره کرده بود و از اهمیت این deleveraging یا کاهش اهرم نوشته(لینک) بود. توصیه میکنم حتمن بخونید.

در انتهای بخش خوندنیها و دیدنیها این ویدیوی بسیار جالب رو دیدم که خواستم با شما به اشتراک بگذارم درباره شرکتهای زباله سوز و اینکه چرا آمازون، سوبارو و خیلی از شرکتهای دیگه ضایعات خودشون رو به جای دفن کردن به این شرکتها میدن برای سوزوندن. نکته جالب اینه که ماجرا به سادگیی که تصور میشه نیست و سوزندن زباله به جای دفن کردنش نه به سادگی بهتر و نه به سادگی بدتره. این ویدیو رو ببینید. یکی از جذابترین موضوعات مورد علاقه من همین مدیریت زباله هاست و اینکه باهاشون چه کار میشه کرد. شرکتهای بسیار زیادی سهامداران خودشونو در این صنعت پولدار کرده ان و با فراگیر شدن مفهوم ESG میشه پیشبینی کرد که موقعیتهای سرمایه گذاری بسیار زیادی در این صنعت به وجود بیاد (و باید یواشکی بهتون بگم که: به وجود اومده). این ویدیو رو ببینید(لینک):

اگه از خوندن و دیدن و شنیدن این مطالب فارغ شدید و منتظر ایده ای هستید که میخواستم باهاتون به اشتراک بذارم زیاد لازم نیست منتظر باشید ولی قبل از اینکه بریم سراغ ایده، لطفن اگر مشترک خبرنامه شدین که هیچ اگر نه بشید! و اونو با دوستانتون هم به اشتراک بگذارید!

اونهایی که منو در توییتر دنبال میکنن احتمالن از چندی پیش دیده ان که من توجهم به بایوتک جلب شده ولی چرا؟

این مختصر و مفید اون چیزیه که من فکر میکنم:

این روزها درباره رکود و (حداقل) کند شدن رشد زیاد میشنویم و میخونیم، شواهد و نشانه ها البته فراوونه. به طور خلاصه بالارفتن نرخ بهره (گرون شدن پول)، ادامه مشکلات در زنجیره تامین (بالا رفتن هزینه تولید) و معکوس با حداقل کند شدن روند جهانی سازی، همه و همه سیگنال اینو میده که رشد کند خواهد شد. اینکه چقدر کند میشه رشد و آیا اونقدر شدید خواهد بود که واقعن به رکود بینجامه سوال تریلیون دلاریه. رییس فدرال رزو خیلی صریح از این گفته که هیچ تضمینی وجود نداره که عبور از وضعیت تورمی فعلی بدون درد همراه باشه. به عبارت دیگه داره میگه با اینکه حرف از فرود آروم یا soft landing میزنن، ولی چه بسا بالا بردن نرخ بهره منجر به ورود اقتصاد به رکود باشه.

همه این حرفها با اینکه ترسناک به نظر میرسه (و البته ترسناک هم هست، میدونستین با هر 1 درصد افزایش بیکاری در آمریکا 40 هزارنفر میمیرن؟!) ولی به این معنی نباید باشه که ما نتونیم در این وضعیت تهدیدآمیز دنبال فرصتهای سرمایه گذاری بگردیم. ولی این فرصتهای سرمایه گذاری کجا میتونن باشن؟

پاسخ بسیار «گشاد»اه: خیلی جاها! میشه از خیلی جهات به این وضعیت نگاه کرد و به ایده های متفاوتی رسید. این یکی از اون جهاته و ایده ای که ازش بیرون میاد:

دنبال چه صنعتی بگردیم اگر واقعن رکود در آینده نزدیک (به تعبیر بعضی همین امسال و به تعبیر برخی دیگه در سال آینده) وجود داشته باشه؟

از نظر من صنعتی که دو خصوصیت داشته باشه:

1- ارزشگذاری گرونی نداشته باشه و معقول باشه، یا حتا بهتر «ارزون» باشه.

2- همنوایی کمی با رشد GDP داشته باشه و حتا در محیطی با رشد پایین GDP بتونه به خوبی رضد کنه.

از نظر من ّبایوتک چنین صنعتیه و فکر میکنم از اونجا که نمیدونم کدوم شرکت یا شرکتها، برنده این وضعیت خواهند بود بهتره شرطبندیم رو روی سبدی از اونها انجام بدم مثلن به واسطه ETFای مثل XBI.

آخرین باری که XBI اینطور پایین افتاده بود مربوط بود بود به سال 215 که صحبت از سیاست انقباضی فدرال رزرو بود(مثل همین حالا)، اتفاقی که بعد افتاد جالب بود: در بازه 2016 تا 2018 این ETF بیش از 140% بالا رفت، یتی درست در دوره سیاست انقباضی.

نستهای تاریخی ارزشگذاری این صنعت در پایینترین حدود خودش از 1986 تا امروز قرار داره و باید بالا بره:

برای اینکه به میانگین P/B خودش برسه باید 24 درصد بالا بره

برای اینکه به میانگین تاریخی P/OCF خودش برسه باید 155% بالا بره

برای اینکه میانگین تاریخی P/OCF خودش برسه باید 112% بالا بره

تعداد زیادی از شرکتهای این صنعت دارن به قیمتی کمتر از پول نقدی که روی صورت داراییهاشون دارن معامله میشن.

نگاه کنید و ببینید چهار دفعه پیش که این اتفاق افتاد یعنی EV(Enterprise Value) این شرکتها منفی بود کی بود و بعد چطور پیش رفت ماجرا

البته نباید فراموش کنیم اینکه این شرمتها به قیمتی کمتر از پول نقدشون معامله میشن دلیل هم داره: خیلی از اونها در حال پولسوزی هستن، به این معتی که فعلن درآمدی ندارن بلکه دارن از سرمایه اشون برای تحقیقات درباره داروها و نحصولات آینده استفاده میکنن. اینکه سرعت این پولسوزی اونقدر زیاده که قبل از رسیدن به محصول موفق آیا پولشون تموم میشه یا نه سوال بزرگ و جدی ایه که همیشه در برابر سرمایه گذاران این شرکتها قرار داره. یک دلیل مهم اینکه من به صورت یک سبد بهشون نگاه میکنم و نه بررسی تک تک همینه: اینکه اونقدر در گذشته از شرط بندی روی شرکتهای مجزا گزیده شده ام و یا به صورت خیلی شانسی از ضرر کردن قسر دررفته ام که درس خودم رو یاد گرفته ام(امیدوارم که یاد گرفته باشم).

خب برای اینکه تزمون رو کامل کنیم همیشه نیاز به کاتالیست داریم یا در واقع عاملی که وضعیت فعلی رو بتونه متحول کنه. راجع به اهمیت این موضوع چندین بار در پادکست و گفتگوهای گروهی حرف زده ام. یک شرکت یا صنعت میتونه تا زمان طولانیی(منظور خیلی طولانیه!) زیر قیمت بمونه و بازگشت به میانه یا reversion to the mean اش عقب بیفته مگه اینکه عوامل پیشرانه ای وجود داشته باشن که اون وضعیت ساکن رو به هم بزنن و آغازگر یک تغییر باشن.

به عنوان کاتالیست برای این این صنعت دو مورد رو من میتونم بهشون فکر کنم:

اولی در واقع عاملی برای کل صنعت دارویی و سلامته: در دوران کرونا خیلی از خدمات بهداشتی، سلامتی و پزشکی به شدت محدود شدن و تمام توان سیستم بهداشتی متمرکز بود روی خاموش کردن آتش پندمیک. برای مثال مراجعه به پزشکان محدود شد، عملهای جراحی غیرضروری به شدت محدود شدن، … ولی با آروم شدن وضعیت و به کنترل در اومدن کرونا میتونیم انتظار داشته باشیم که دوباره این صنعت به وضعیت عادی خودش برگرده.

عامل دوم ولی به نظر من جدی تره و اصولن هیجان انگیزتر:

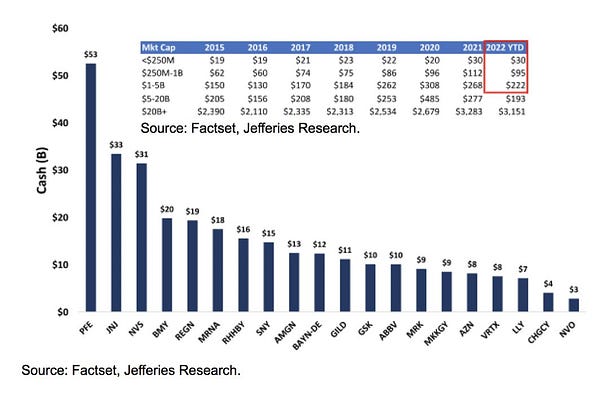

همونطور که گفتم کل صنعت بایوتک الان بسیار ارزون شده و در مقابل شرکتهای دارویی بزرگ مقدار زیادی پول نقد دارن:

از طرف دیگه این شرکتهای دارویی بزرگ با یک مشکل دیگه هم روبرو هستن: تاریخ سررسید و اتقضای ثبت اختراعات دارویی اونها داره سر میاد در چند سال آینده و شرکتهای دارویی دیگه میتونن شروع به تولید داروهای بی نام یا generic کنن و اونها(شرکتهای دارویی بزرگ) نیاز به ایده های جدید دارن که بتونن تبدیلشون کنن به patent های جدید و داروهای جدید تا جریان نقدینگی سالهای آتی خودشونو تضمین کنن. این «سررسید» ثبت اختراعات دارویی اونقدر جدیه که بهش یک اسم مشهور هم داده ان: patent cliff.

درباره patent cliff اینجا (لینک) میتونید بیشتر بخونید.

راه حل پیش روی این شرکتها چیه؟ بله! رشد غیر اورگانیک یعنی خرید شرکتهای کوچکتر بایوتک که میتونن بهشون پول تزریق کنن(چیزی که شرکتهای دارویی بزرگ زیاد دارن، نمودار بالا) و از ایده ها و پروژه های امیدبخش شرکتهای بایوتک استفاده کنن (چیزی که قاعدتن شرکتهای کوچکتر بایوتک زیاد دارن). فعلن فایزر اولین قدم رو برداشته (روی تصویر کلیک کنید تا خبر رو بخونید)

این خبر درواقع سیگنالی به سایر شرکتهای دارویی هم هست: «اگر نجنبید ممکنه ایده های خوب روی زمین نمونن» من انتظار دارم خبرهای مشابه دیگه ای رو هم در این صنعت بشنوم در آینده.

یه نکته جانبی دیگه که در توییتر بهش اشاره کردم ساختار اجرای معامله ایه که فایزر این معامله رو داره انجام میده. به نظرم بد نیست وقت بذارید و درباره اش بخونید (روی تصویر کلیک کنید تا به پست توییتر من برید):

یک نکته مهم دیگه برای من اینه که از بین ETF های مختلف مربوط به بایوتک من XBI رو بیشتر دوست دارم. یکی از دلایل این ترجیح وزندهی این ETF هست که مثلن برخلاف IBB متمرکز نیست روی چند شرکت خاص و مخصوصن بزرگ و این باعث میشه که:

اولن: ارزشگذاری ETF کشیده نشه به سمت شرکتهای بزرگتر و بعضن گرونتر که در این ETFها هستن مثل AMGN یا MRNA و خب میدونین که چقدر ارزشگذاری برای من مهمه.

دومن: «سبد» بودن این خرید برای من واقعن اجرا بشه و من قضاوتم رو(که میدونم در مورد شرکتهای بایوتک اصلن عمیق و کارشناسانه نیست) در انتخاب سرمایه گذاریم دخالت ندم.

یک نکته مهم دیگه ایه که این «ایده» ممکنه زمان ببره تا «عمل کنه»، چنانکه دیدیم خدود دو سال طول کشید (از 2016 تا 2018) تا XBI از قعر قیمت خودش بیرون بیاد و 140% پیشرفت کنه. اینکه الان به قعر قیمتی XBI رسیدیم یا نه؟ پاسخ بدیهی و ساده است: «نمیدونم!» ولی میدونم XBI الان ارزونه، اعضاش(شرکتهای کوچک و متوسط بایوتک) ارزشکذاریهای مناسبی دارن و هدفهای مناسبی برای شرمتهای بزرگتر دارویی توشون پیدا میشه، شرکتهای دارویی بزرگتر پول نقد زیادی دارن (پول نقد شرکتهای دارویی و بهداشتی متعلق به Russell3000 در 20 دسال گذشته بیش از 400% افزایش پیدا کرده و به حدود 500 میلیارد دلار رسیده) و این شرکتها با توجه به فرارسیدن تاریخ انقضای ثبت اختراعات داروییشون و روبرو شدن با شرکتهایی که اون داروها رو که سالها براشون پولساز بوده ان قراره با برندهای متفرقه تولید کنن مجبورن فکری به حال «خرید نوآوری» بکنن، پس چه فرصتی براشون بهتر از حالا که شرمتهای بایوتک آماده و ارزون هستند؟!

در انتها دوباره یادآوری میکنم که این فقط یک ایده سرمایه گذاریه. من مشاور مالی نیستم و این هم توصیه به خرید، فروش یا هر نوع معامله دیگه ای نیست. فقط در معرض دید قرار دادن نمونه ای از ایده هاییه که من همیشه در حال بررسیشون هستم و در آینده هم در بخش غیر رایگان خبرنامه در اختیارمشترکین ویژه خبرنامه قرار خواهم داد.

ممنونم که با این قسمت از خبرنامه همراه بودید. ممنونتر میشم اگر نظرات و پیشنهادات و انتقاداتتون رو با من به اشتراک بگذارید تا اگر برام مقدور باشه بتونم اونها رو در آماده سازی قسمتهای بعدی لحاظ کنم.

Share this post