سلام!

من مهدی هستم و این چهارمین پرسه زنی من در بازار اخبار و مطالب مربوط به بازاره. این خبرنامه رایگانه بنابراین واقعن چرا همین الان مشترکش نمیشید؟!

یا اگر مشترک خبرنامه هستین چرا به صدها نفر از دوستانتون معرفیش نمیکنید تا همیشه از شما به عنوان یه دوست خوب و جذاب یاد کنن؟!

خب! بعد از اینکه در همراهی و نشر خبرنامه کوشیدین، بریم سراغ لینکها و مطالب هفتگی:

این هفته، آخرای هفته بازار چند روزی روی خوش به سرمایه گذارا نشون داد و برخی از سرمایه گذارا کمی سرشونو از خاکریز بالا آوردن و با خودشون فکر کردن «شاید طوفان تموم شده». نظر من اینه که شاید همینطوره

ولی برای اینکه اون روی منفی باف خودم رو نشون بدم و در بهترین شرایط دنبال بدترین عواقب باشم (اون شخصیت «من میدونستم» کارتون گالیور رو همسن و سالای من احتمالن یادشونه)، تو گفتگوی هفتگی که البته تبدیل به پادکست هم شده (لینک) از بازار خرسی سال 1932-1929 گفتم و اینکه چطور بعد از هر سقوط بیش از 20 درصدی از بالاترین مقادیر قبلی(که عمومن بعدش بازار رو بازار خرسی مینامن) بازار بیش از 20 درصد بالا رفت و با اغماض وارد بازار گاوی شد و سرمایه گذاران که تازه نفس راحتی میخواستن بکشن ناگهان دیدن بازار دوباره داره میره پایین و این اتفاق بارها و بارها در همون بازه سه ساله تکرار شد. تو گفتگو و پادکست این هفته گفتم که چرا توجه به این نمودار و اصولن تاریخ و سقوطهای تاریخی مهمه و ما چطور باید به اونها نگاه کنیم.

همینطور درباره چند مقاله جالب درباره خرده فروشیها گفتم و اینکه چطور مشاهدات به ما میگن مصرف کنندگان دارن رفتارهای جالب و کمی عجیب از خودشون نشون میدن در خریدهاشون. مخصوصن حرفهامو با توجه به این مقاله (لینک) و این مقاله(لینک) از وال استریت ژورنال گفتم. توصیه میکنم بخونیدشون. نگران نباشید! مقاله ها با اینکه پولی هستن ولی لینک آرشیو شده اشون رو گذاشتم که نیاز به پسورد ندارید برای خوندنشون. راستی درباره گزارش اخیر فروش خرده فروشیها در آمریکا این رشته توییت کوتاه میتونه به صورت خیلی خلاصه دید خوبی بهتون بده(لینک).

هنوز بحث درباره اینکه آیا سیاستهای انقباضی فد ممکنه باعث رکود بشه یا نه بحث و گفتگو در میان تحلیلگرا زیاده. همچنین این سوال مطرحه که آیا واقعن بازار سهام چقدر برای فدرال رزرو مهمه؟ ایا ممکنه با ادامه دار شدن سقوط بازار فدرال رزرو فیتیله رو کمی پایین بکشه؟ سرمایه گذار ارشد بریج واتر(همون شرکت سرمایه گذار ری دلیو) معتقده که نه! او میگه اولویت فد پایین آوردن تورمه نه نجات بازار سهام، پس بازار حالاحالاها جا داره که پایین بیاد و فد چندان بدش هم نمیاد که بازار پایین بیاد. شرکتایی که به خاطر جریان سرمایه سرِپا مونده بودن و نه سودآوری، خودشون حالا در معرض خطرن. حرفهاشو در این یادداشت (آرشیو شده و رایگان) بلومبرگ بخونید (لینک) و از اون بهتر میتونید به یه پادکست خوب که بسیار هم مورد علاقه منه(Odd Lots) گوش کنید که نویسندگان بلومبرگ با او در همین باره گفتگو میکنن (لینک)

راستی یادداشت جدید هاوارد مارکس بیرون اومده که همونطور که همراهان پادکست میدونن از سرمایه گذاران بسیار مورد علاقه منه. تو این یاددشتها به درسهایی که از اتفاقات یکی دو سال اخیر بعد از پندمیک میشه از بازار گرفت حرف میزنه. حتمن یادداشت رو بخونید. اینجا یادداشت کامل رو بخونید (لینک) و یا اینجا اونو گوش کنید(لینک) و همینطور مشترک پادکستش بشید. اگر برای خوندن یا شنیدن همه اش وقت ندارید(چطور واقعن؟!) حداقل این چکیده بسیار بسیار کوچک رو ازش بخونید(لینک)در این پادکست علاوه بر یادداشتهاش گاهی هم به مرور یادداشتهای گذشته اش که به شرایط امروز مربوطه میپردازه(لینک) من هیچ وقت از گوش کردن و خوندن این یادداشتها بی بهره بیرون نمیام. شما هم امتحان کنید.

این هفته تو گفتگوی گروهی از بیل نایگرن از صندوق اوکمارک هم گفتیم و اینکه چقدر به نظر من و مسعود (از اعضای گروه پادکستم) نگاه ساده و منطقی به بازار داره. این مصاحبه کوتاه رو تماشا کنید تا کمی با او آشنا بشید.

او میگه سرمایه گذاران همیشه در بدترین زمان به بدترین صورت هیجانزده و یا هراسان میشن و این فرصتهای خوبی برای سرمایه گذاران هوشمند و منطقی به دست میده:

اینجا هم میتونید صحبتهای یکی دیگه از مدیران پورتفولیوی همین صندوق(اوکمارک) رو ببینید که درباره سهام شرکتهای اروپایی و فرصتهایی که در اونها به وجود اومده برای سرمایه گذاری میگه(لینک)

این ویدیو رو هم از دست ندید: ری دلیو بنیانگذار بریج واتر و جرمی گرنثَم، موسس جی.ام.او میگن که دنیا رو این روزها چطور میبینن:

راستی این ویدیوی ساده و گویا رو که چند روز پیش در توییتر به اشتراک گذاشتم دیدین؟ آزواث داموداران استاد دانشگاه نیویورک و مدرس با سابقه فایننس و ارزشگذاری به سادگی توضیح میده تورم چه تاثیری روی ارزشگذاری شرکتها میذاره و در دوران تورم باید به دنبال چه شرکتایی باشیم. همین حرفها رو با تعبیری متفاوت، بافت بارها در مجامع سالیانه برکشایر و نامههاش به سرمایه گذاران گفته که من هم در پاسخ دوست عزیزی که با کم لطفی میگفت «از حرفهای بافت در مورد تورم نمیشه نکته به دردبخوری برای سرمایه گذاری در آورد» نشون دادم(لینک رشته توییت من). ویدیوی داموداران رو ببینید:

چند روز پیش مایکل بری توییتی زد که به نکته ساده ولی مهمی اشاره کرد: اون چیزی که بافت رو بافت کرد «متفاوت» بودنش از دیگران بود. این یادداشت(لینک) به این نکته میپردازه. خوندنش رو توصیه میکنم. راستی شما رو چه چیزی در میون سرمایه گذاران، معامله گران و فعالان بازار متفاوت میکنه؟ به این فکر کردین؟! یادداشت همچنین به این اشاره میکنه که چرا بری توییتهاش رو پاک میکنه.

در خبرنامه گذشته از اهمیت بخش مسکن به عنوان یکی از نیازهای بنیادی گفتم کمی هم درباره وضعیت مسکن آمریکا و مخصوصن اشاره کردم به اینکه تغییرات مهاجرتی در دوران پیشاپندمیک و پساپندمیک چطور داره نیاز به مسکن رو در برخی مناطق و ایالتها افزایش میده. ولی ماجرا فقط به همینجا ختم نمیشه و البته از همینجا هم شروع نشده:

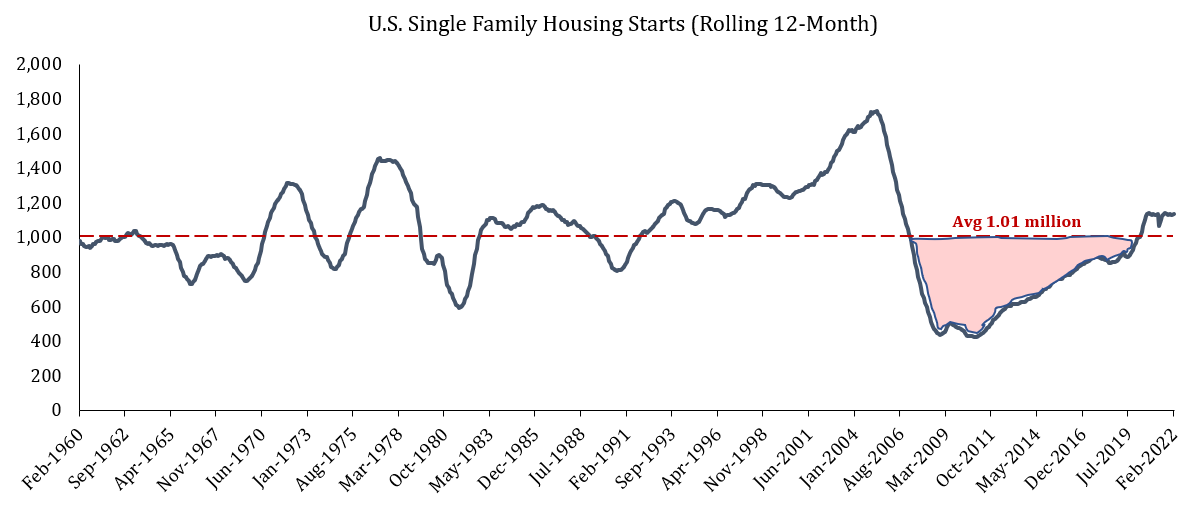

بعد از دهه 1960 به طور میانگین در آمریکا سالی 1.01 میلیون خانه ساخته میشد ولی وقتی بحران مسکن سال 2007-2009 پیش اومد تعداد زیادی «مازاد» خانه در بازار به وجود اومده بود. مازادی که باید کم کم «تحلیل» میرفت و البته رفت… ولی ماجرا اینجا بود که در 13 سالی که در پی سال 2009 اومد، با اینکه جمعیت و تعداد خانوار در حال افزایش بود، تعداد خانه های ساخته شده بسیار کمتر از برآیند رشد خانوار و مازاد خانه های بازمانده از بحران مسکن سال 2007 بود. ولی چرا؟

یک دلیل البته همون مازاد موجود در بازار بود که سازندگان رو بی میل میکرد به ساخت خانه های جدید. برای مثال از تقریبن 38 میلیون واحد استیجاری و آپارتمان موجود در بازار در سال 2009 حدودن 11درصدشون خالی بودن. این میزان به حدود 5.6 درصد رسیده. یعنی سالی حدودن 160 هزار تا از واحدهای خالی کم شده.

از طرف دیگه نسبت جوانان 25 تا 34 ساله که هنوز با والدینشون زندگی میکنن برای مردان از 14% به 19.7% برای مردان و از 8% به 12.3% برای زنان رسیده. این موضوع به این معنیه که حدود 1.34 میلیون مرد و 937 هزار زن که بنا به شرایط سال 2009 میبایست خونواده خودشونو تشکیل میدادن و در واحد مسکونی جداگانه ای زندگی میکردن این کار رو نکردن و تازه بخشی از اونها هم با والدینشون زندگی نمیکنن بلکه با بستگان دیگه اشون زندگی میکنن. بخشی از دلیل این موضوع شرایط سخت اقتصادی بعد از بحران مالی سال 2009 بود. این بخش از جمعیت جوان اون زمان (که دیگه چندان جوان نیستن) به همراه نسل بعد از خودشون میزان قابل توجهی پول پس انداز کردن برای خرید خونه خودشون.

به اینها اضافه کنید:

کسانی که خونه جدید میخرن ولی خونه قبلیشون رو همچنان نگه میدارن و اجاره میدن چون وام مسکنشون رو با نرخ بسیار پایینی گرفتن.

همینطور به جای نیازمندان واقعی خانه ها، امروز حدود 33 درصد از خانه های بازار رو سرمایه گذاران میخرن برای اجاره کوتاه مدت یا بلد مدت. توییت زیر این مساله رو نشون میده: خونه هایی که صورتحساب مالیاتیشون به آدرس دیگه ای ارسال میشه(مالک اصلی ساکن اون خونه نیست)

همینطور خونه هایی که توسط افراد متمول در دوران پندمیک خریده شده به عنوان خونه دوم و یا خونه هایی برای دوران تعطیلات.

باز به این اضافه کنید: افرادی که تصمیم گرفتن خونهاشونو بازسازی کنن به جای اینکه دنبال خونه جدید برن:

و تازه یادمون نره: تخمین زده میشه هر سال در حدود 0.25% از خونه ها به دلیل فرسودگی کامل باید تخریب بشن یعنی عددی برابر حدودن 350 هزار واحد که باید جایگزین بشن تا فقط تعداد خونه های فعلی در بازار حفظ بشه.

هم اینها باعث میشه تعداد خونه های موجود «برای فروش» در بازار به شدت کاهش پیدا کنه.

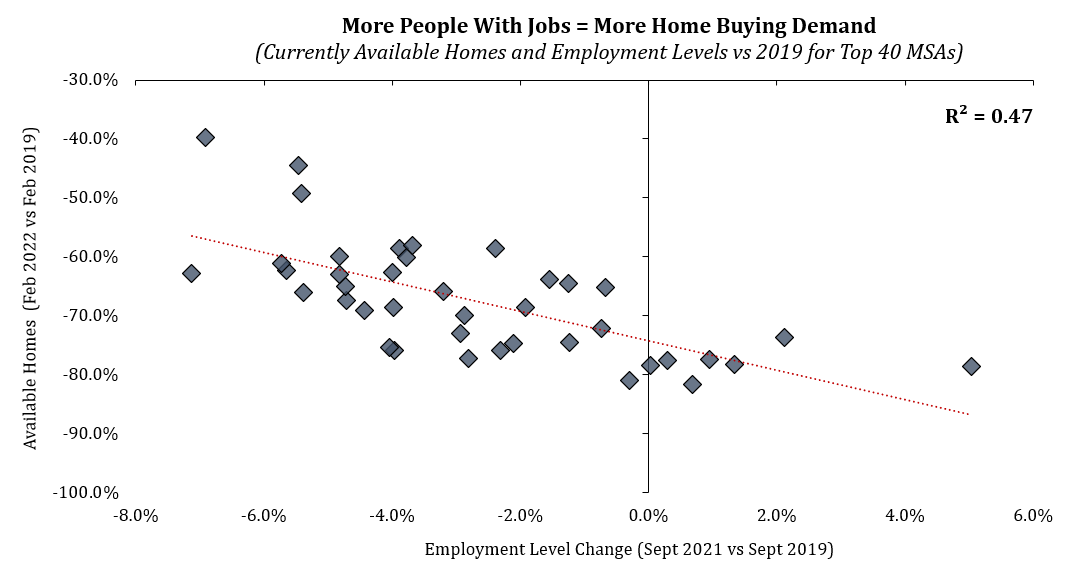

این کاهش خانه های موجود برای فروش در بازار همونطور که انتظار داشتیم برای بعضی مناطق چشمگیرتره، همون مناطقی که مهاجرت بهشون بالاتره:

همونطور که میبینید سالهاست که در طرف «عرضه» کفه ترازو داره سبکتر و سبکتر میشه ولی در طرف تقاضا چطور؟

نمودار بالا نشون میده که رشد اشتغال در مناطقی که این میزان رشد اشتغال بیشتره باعث کاهش موجودی خانه های برای فروش در بازار میشه. کافیه به این نگاه کنید که میزان بیکاری به کمترین مقادیر تاریخی خودش رسیده و اتفاقن بیشترین رشد اشتغال در همون ایالتهای مورد علاقه ماست: فلوریدا و تکزاس که اتفاقن سختگیریهای کمتری هم در دوران پندمیک داشتن.

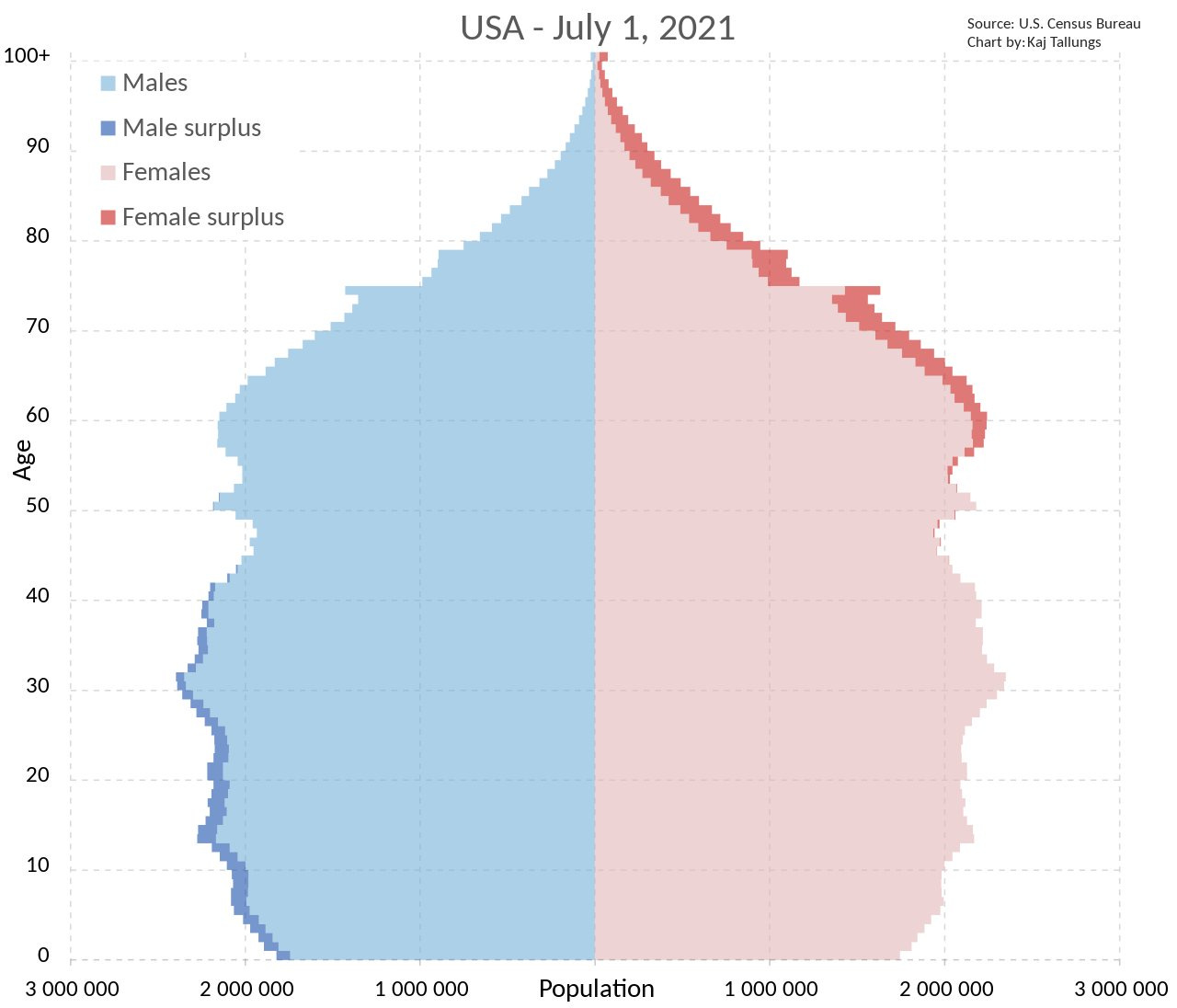

ولی موج بزرگتری در راهه که تقاضا حتا بالاتر هم میبره:

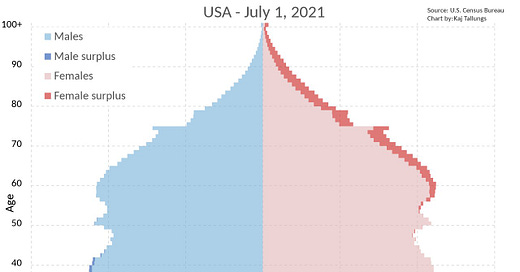

نمودار از این زیباتر؟! اون «قلمبگی 30 ساله ها» رو میبینید؟ اونهان که دارن میان تو بازار و میخوان خونه خودشونو ساکن بشن (به جز کسانی که از از سنین بالاتر بی خونه بوده ان تا حالا و اونها هم خونه خودشونو خواهند خواست). به همه اینا اضافه کنید عطش بایدن و دموکراتها رو برای خونه دار کردن ملت: از جمله اون وعده هایی که اگه کاری براش انجام نشه تبدیل میشه به وعده رقیب در انتخابات دوره بعدی. اینو هم باید اضافه کنم که به دلیل سختگیرهای بانکها در وامدهی بعد از بحران مسکن قبلی، وضعیت مالی مالکین خانه های فعلی نه تنها اصلن بد نیست بلکه بسیار مطلولبتر از سالهای گذشته هم شده و بنابراین امکان نکول در وامهای مسکن و سقوط دوباره بازار به دلیل تصاحب خانه ها توسط وامدهندگان بسیار بسیار کمه:

بنابراین اون «سقوط بزرگ» که برخی منتظرشن بعیده به وجود بیاد.

در کنار همه این اطلاعات بالا بد نیست نگاهی هم کنیم به اونچه که مسکن سازان و تامین کنندگان مصالح و مواد ساختمانی درباره اونچه که در بازار میبینن و در کوارتر اخیر و در گفتگو با تحلیلگران گفتهان.

نمونه ها بسیارن و من دهها نمونه از گزیده حرفهایی مشابه از شرکتهای درگیر با ساخت و نوسازی مسکن در اختیار دارم که آوردنشون اینجا نوشته رو از اینی که الان هست هم حتا درازتر میکنه ولی به این نمودار بسیار گویا بسنده میکنم که روند افزایش نشانه های مربوط به قوت تقاضا رو در بازار نشون میده:

ولی خب! حالا ما چطور از این بازار استفاده کنیم؟

روشهای مختلفی میشه این دست رو بازی کرد: خیلیها میتونن روی خانهسازا شرط ببندن و اگه کمی خوش شانس و زیرک باشن میرن سراغ اونهایی که ارزونترن و نیاز به خوابوندن سرمایه کمتری دارن و به جای خرید زمین و خوابیدن روش مثل مرغ کرچ، آپشن خرید زمین رو میخرن تا اگه سفارش ساخت داشتن اون آپشنها رو اجرا کنن و خونه ها رو بسازن. نمونه این شرکتها؟ NVR که در پادکست هم درباره اش و مدل خاص کسب و کارش صحبت کردیم. خیلی هم خوب و عالی! فقط یه مشکلی هست: قیمت خونه! اگه قیمت خونه پایین بیاد ممکنه دیگه نصرفه برای این شرکتها که با شرایط تورمی فعلی با اون شدت و حدتی که ما دوست داریم بیفتن دنبال اجرای پروژه ها و اجرای آپشنهای خرید زمینشون. اون وقت چی میشه؟ آپشن ها منقضی میشه و همراه اون آپشنها امید ما البته!

پس بذارین تاکید کنم: من دنبال «حجم» خونه سازی هستم نه پیشبینی «قیمت» خونه ها! کل حرفهایی که زدم هم تمرکز اصلیش روی کمبود شدید خونه بود(حجم) و نه قیمت خونه. من به دنبال شرکت(ها)یی هستم که از حجم پروژه های خونه سازی بهره ببره نه قیمتشون. من دنبال فروش بیل و کلنگ به جویندگان طلا هستم و نه کشف طلا.

پس دوست دارم برن سراغ مصالح فروشها و تامین کنندگان مواد اولیه برای مسکن سازان. دنبال شرکتهایی هستم که موجودی انبارشون رو سریع رد میکنن بره و گردش انبار سریعی دارن، افزایش قیمتها در اثر تورم رو میتونن منتقل کنن به مشتریاشون، شرکتایی که ROIC بالایی دارن، و با مضارب پایینی از میزان جریان نقدینگی 12 ماه اخیرشون معامله میشن، شرکتایی که میدونن سهامشون زیر قیمت داره معامله میشه واسه همین دارن سهامشونو تو بازار بازخرید میکنن، به جز اینا دارن از جریان نقدینگیشون استفاده میکنن تا رقباشون رو بخرن و سهم بزرگتری از بازار رو در اختیار بگیرن و اگر شرکتی با همه این مشخصات پیدا کنم که اتفاقن در ایالتهای قرمز جنوبی فعال باشه، جاهایی که بازار مسکن داغتره و با توجه به شیرینکاری دموکراتا در ایالتهای آبی مردم بیشتری به سمت اون ایالتها برن که چه بهتر!… بازم بگم؟!

اینها که گفتم میتونه تمرین خوبی باشه برای شما که با من دنبال این شرکت(ها) بگردین. در خبرنامه هفته دیگه یکی از این شرکتها رو بهتون نشون میدم، البته اگه تا اون موقع خودتون پیداش نکرده باشین!

Share this post